ในช่วงปี 2565 ตลาดโลกประสบกับปัญหาความปั่นป่วนหลายครั้ง ซึ่งรวมไปถึงสงครามรัสเซีย-ยูเครนที่เกิดขึ้น ปัญหาการขาดแคลนพลังงาน และการปรับขึ้นอัตราดอกเบี้ยของเฟด (Fed) รวมถึงวิกฤตต่างๆ สร้างปัญหาให้สินทรัพย์หลายอย่าง

ไม่เว้นแม้แต่ทองคำ ที่นักลงทุนมักมองว่าเป็น “สินทรัพย์หลบภัย (safe-haven asset)” แต่ตอนนี้ ก็ตกอยู่ในช่วงขาลงในปีนี้ด้วยเช่นกัน

เมื่อใดก็ตามที่มีปัญหาความปั่นป่วนเกิดขึ้น ราคาทองคำมักจะเกิดความผันผวนเป็นอย่างมาก และในปีนี้ก็เช่นกัน เมื่อเทียบกับช่วงต้นปีแล้ว ราคาทองคำพุ่งขึ้นมากกว่า 13% ในเดือนมีนาคม และลดลงเกือบ 10% ด้วย

ในปีที่ตลาดที่มีความผันผวนสูงดังเช่นปีนี้ ข้อมูลใดบ้างที่นักลงทุนสามารถศึกษาเพื่อวางแผนลงทุนในปีหน้า บทความนี้จะแนะนำคุณเอง

อะไรเป็นปัจจัยพื้นฐานที่ส่งผลกระทบต่อราคาทอง

ก่อนที่เราจะกล่าวถึงข้อมูลเชิงลึกของแนวโน้มราคาทองคำในปีนี้ เรามาดูรายละเอียดกันก่อนว่าอะไรคือปัจจัยพื้นฐานที่ส่งผลต่อความผันผวนของราคาทองคำ เพื่อที่เราจะได้เข้าใจแนวโน้มของราคาและวิเคราะห์สิ่งที่แฝงที่อยู่เบื้องหลังแนวโน้มราคาทองได้

ทองคำมีบทบาทสำคัญต่อการพัฒนาของประวัติศาสตร์มนุษยชาติ เนื่องจากมีลักษณะสวยงาม หายาก ล้ำค่า และมีความมั่นคง โดยทั่วไปแล้ว ในบรรดาคุณสมบัติหลายอย่างของทองนั้น ส่วนพื้นฐานที่ส่งผลกระทบต่อการเคลื่อนไหวของทองคำมีสามประการ ดังต่อไปนี้

1. เป็นการลงทุนทางการเงิน

ปัจจัยสำคัญปัจจัยหนึ่งที่ทำให้ทองเป็นผลิตภัณฑ์การเทรดที่ได้รับความนิยมและเป็นที่ต้องการของเทรดเดอร์ เนื่องจากทองคำมีคุณสมบัติเป็นการลงทุนทางการเงิน

เนื่องจากการถือครองทองคำนั้นไม่ก่อให้เกิดเงินปันผลหรือดอกเบี้ยเหมือนหุ้นหรือพันธบัตร แหล่งกำไรเดียวสำหรับนักลงทุนคือการรอให้ราคาทองคำปรับตัวสูงขึ้น หากนักลงทุนมีแนวโน้มที่จะซื้อสินทรัพย์ทางการเงินอื่นๆ เช่น หุ้น โอกาสที่ราคาทองคำจะสูงขึ้นนั้นมีน้อยมาก ดังนั้นราคาทองคำจึงมักจะสัมพันธ์อย่างใกล้ชิดกับสภาพตลาดการเงินโดยรวม

ตามเกณฑ์มาตรฐานของตลาดการเงิน “อัตราดอกเบี้ย” มักมีผลกระทบโดยตรงต่อสินทรัพย์ทางการเงินหลายประเภทในระดับมหภาค

เมื่ออัตราดอกเบี้ยสูงขึ้น ผลตอบแทนจากการถือครองพันธบัตรที่ปราศจากความเสี่ยง เช่น พันธบัตรรัฐบาล (treasury bond) จะเพิ่มขึ้น จึงดึงดูดนักลงทุนให้ซื้อสินทรัพย์ดังกล่าว ซึ่งเป็นผลลบต่อราคาทองคำ และแนวโน้มจะกลับกันเมื่ออัตราดอกเบี้ยลดลง

ความสัมพันธ์เชิงลบระหว่างราคาทองคำและอัตราดอกเบี้ยสามารถดูได้จากภาพด้านล่าง ซึ่งแสดงความสัมพันธ์ระหว่างราคาทองคำกับผลตอบแทนพันธบัตรรัฐบาลสหรัฐอายุ 10 ปี ในช่วง 5 ปีที่ผ่านมา

2. เป็นการรักษามูลค่าและเป็นสินทรัพย์ป้องกันความเสี่ยง (Hedging Properties)

ทองคำได้รับการยอมรับว่าเป็นสินทรัพย์ป้องกันความเสี่ยงที่ปลอดภัย (safe hedging asset) มาอย่างยาวนานในประวัติศาสตร์ เมื่อใดก็ตามที่เกิดภัยพิบัติครั้งใหญ่ขึ้น เช่น วิกฤติด้านเครดิตของสกุลเงินประเทศ หรือเหตุการณ์ทางการเมือง เช่น สงคราม สกุลเงินเครดิตมักจะอ่อนค่าลง จึงกระตุ้นให้ประชาชนซื้อทองคำในฐานะสกุลเงินแข็ง

กล่าวอีกนัยหนึ่ง หากเศรษฐกิจประสบปัญหาเงินเฟ้อหรือวิกฤติสินเชื่อที่ทำให้กำลังซื้อลดลง มูลค่าของทองคำในฐานะสกุลเงินแข็งจะเพิ่มขึ้น ซึ่งคล้ายกับน้ำมันดิบมาก ซึ่งมีคุณสมบัติเป็นสกุลเงินแข็ง

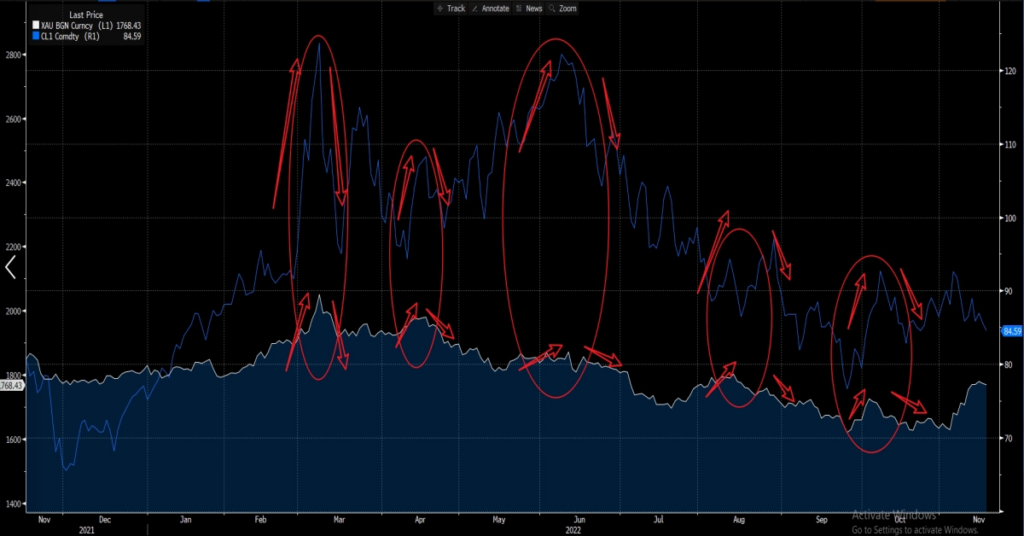

ดังที่เราเห็นได้จากรูปด้านล่าง การเคลื่อนไหวของราคาน้ำมันดิบและทองคำซึ่งเป็นสกุลเงินแข็งทั้งคู่ แสดงความสัมพันธ์เชิงบวกที่คล้ายคลึงกัน

ในปีที่ผ่านมา การเคลื่อนไหวของราคาทองคำและน้ำมันดิบมีความคล้ายคลึงกันหลายครั้งในปีที่ผ่านมามา แม้ว่าปัจจัยที่ส่งผลต่อราคาอาจแตกต่างกันเล็กน้อย

ในระยะสั้นแล้ว ตลาดการเงินจะเป็นตัวกำหนดการเคลื่อนไหวของทองคำในระดับหนึ่ง

3. สำรองมูลค่าของสกุลเงิน

คาร์ล มาร์กซ์ (Karl Marx) นักปรัชญาชาวเยอรมันเคยกล่าวไว้ว่า “แม้ว่าเราจะไม่สามารถกำหนดมูลค่าทองคำและโลหะเงินได้ แต่ทองคำและโลหะเงินจะเป็นตัวกำหนดมูลค่าสกุลเงินได้”

ก่อนการล่มสลายของระบบ Bretton Woods เงินดอลลาร์เคยถูกกำหนดมูลค่าให้เชื่อมโยงโดยตรงกับทองคำ แม้ระบบ Bretton Woods จะถูกยกเลิกไปแล้ว แต่ทุกวันนี้รัฐบาลก็ยังคงถือครองทองคำสำรองไว้จำนวนมาก

จากข้อมูลล่าสุดของ World Gold Council (WGC) ระบุว่า ธนาคารกลางสำรองทองคำเพิ่มขึ้นเกือบ 400 ตันในไตรมาสที่สามของปีนี้ ซึ่งเพิ่มขึ้นราว 300% ถ้าเทียบกับช่วงเดียวกันของปีที่แล้ว ฟังก์ชั่นการสำรองและการซื้อขายทองคำคู่กับสกุลเงินนั้นเป็นหลักฐานในเรื่องนี้ได้เป็นอย่างดี

เนื่องจากทองคำมีมูลค่าใช้ในการชำระหนี้ทางการเงิน ทำให้มูลค่าของทองคำสามารถส่งผลกระทบต่อสกุลเงินของทุกชาติด้วย เช่น หากค่าเงินดอลลาร์สหรัฐฯ เพิ่มขึ้น ทองคำจะมีมูลค่าลดลง และกลับกันเมื่อทองคำลดมูลค่า ค่าเงินดอลลาร์ก็จะเพิ่มขึ้น เป็นต้น ภาพด้านล่างจะแสดงให้เห็นว่าทั้งสองสินทรัพย์มีความสัมพันธ์ที่ผกผันกันหลายครั้งในช่วงห้าปีที่ผ่านมานี้

สถานการณ์โลกส่งผลต่อราคาทองคำอย่างไร

ในช่วงปีนี้ โลกเรามีเหตุการณ์สำคัญทางเศรษฐกิจและการเมืองเกิดขึ้นทั่วโลก จนทำให้เกิดผลกระทบในวงกว้างต่อการเคลื่อนไหวและทิศทางราคาของสินทรัพย์จำนวนมาก ซึ่งรวมถึงทองคำด้วย

1. การขึ้นอัตราดอกเบี้ยเชิงรุกโดยคณะกรรมการธนาคารกลางสหรัฐฯ (FED)

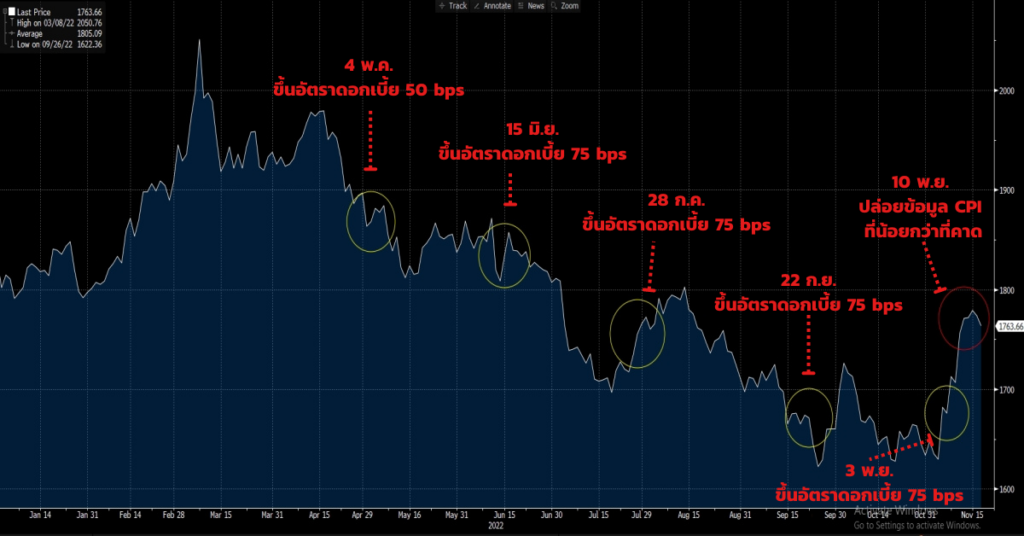

ธนาคารกลางสหรัฐฯ ได้ปรับขึ้นอัตราดอกเบี้ยหลายครั้งในปีนี้เพื่อชะลออัตราเงินเฟ้อที่สูงมากในสหรัฐอเมริกา ซึ่งเมื่อเดือนพฤษภาคม เฟดได้ทำลายความคาดหวังของตลาดและนักลงทุน ด้วยการปรับขึ้นอัตราดอกเบี้ยเป็นครั้งแรกในรอบหลายปี โดยปรับเพิ่มขึ้นไป 50 Bps ตามมาด้วยการปรับขึ้นอัตราดอกเบี้ยแบบรุนแรงอย่างต่อเนื่องอีก 75 Bps

นับตั้งแต่ที่มีการขึ้นดอกเบี้ยดอลลาร์สหรัฐฯ อย่างแข็งขัน มูลค่าของเงินดอลลาร์สหรัฐฯ ก็ได้ไต่ระดับราคาสูงขึ้นมาโดยตลอด

ดังที่เราจะสามารถสังเกตได้จากรูปด้านล่างว่าตอนนี้ แนวโน้มราคาทองคำในปีนี้ค่อยๆ ลดลงสวนทางกับการแข็งค่าขึ้นของเงินดอลลาร์สหรัฐฯ อย่างเห็นได้ชัด

อย่างไรก็ตาม ข้อมูลดัชนี Core Price Index (CPI) ล่าสุดที่เผยแพร่โดยทางการสหรัฐฯ เมื่อวันที่ 10 พฤศจิกายน มีค่าน้อยกว่าที่คาดไว้ทำให้เห็นแนวโน้มว่าอัตราเงินเฟ้อในปัจจุบันของสหรัฐฯอาจเริ่มกลับทิศทางแล้ว

จากทิศทางนี้เราสามารถกล่าวได้ว่า ตลาดเริ่มมีความหวังอีกครั้งที่ FED อาจชะลอการปรับขึ้นอัตราดอกเบี้ยในเร็วๆ นี้ และราคาทองคำก็เริ่มขยับสูงขึ้นอีกครั้ง

2. สงครามรัสเซีย-ยูเครน

สถานการณ์ทางการเมืองที่สำคัญ เช่น สงครามและความขัดแย้งมักก่อให้เกิดความตื่นตระหนกในตลาด ซึ่งจะส่งผลให้เงินทุนถูกย้ายเข้าสู่ทองคำและสินทรัพย์ปลอดภัย (Safe-haven) อื่นๆ ซึ่งทำให้ราคา์ทองคำเพิ่มขึ้นไปด้วย

หลังจากสงครามรัสเซียและยูเครนปะทุขึ้นเมื่อวันที่ 20 กุมภาพันธ์ที่ผ่านมา ราคาทองคำก็พุ่งขึ้นอย่างเร็วในช่วงเวลาอันสั้น นอกจากนี้ สหรัฐฯ ได้ระงับทุนสำรองเงินตราต่างประเทศสกุลดอลลาร์จำนวนมากเพื่อคว่ำบาตรรัสเซียอย่างชัดเจน ซึ่งส่งสัญญาณเตือนไปยังรัฐบาลของทุกประเทศด้วย

เหตุการณ์นี้ทำให้ธนาคารกลางของแต่ละประเทศต่างสำรองทองคำเพิ่มขึ้นเพื่อป้องกันความเสี่ยง

อย่างไรก็ตาม ด้วยสงครามที่ยืดเยื้อ ความเสี่ยงจากสงครามค่อยๆ ส่งผลกระทบน้อยลงต่อตลาด

ในเวลาเดียวกัน เฟดยังคงขึ้นอัตราดอกเบี้ยอย่างต่อเนื่อง ผลักดันให้ค่าของเงินดอลลาร์สหรัฐฯ เพิ่มมูลค่าขึ้นในที่สุด อิทธิพลของสงครามรัสเซีย-ยูเครนที่มีต่อราคาทองคำก็ค่อยๆ ลดเลือนไป

แนวโน้มราคาทองคำในอนาคตจะเป็นอย่างไรต่อ

ราคาทองคำปีหน้าจะมีแนวโน้มอย่างไรนั้น เราต้องพิจารณาปัจจัยต่างๆ โดยเน้นที่สามด้านต่อไปนี้:

1. แนวโน้มค่าเงินดอลลาร์สหรัฐฯ

โอกาสที่เฟดจะชะลอการปรับขึ้นอัตราดอกเบี้ยในอนาคตจะส่งผลโดยตรงต่อทิศทางครั้งต่อไปของเงินดอลลาร์สหรัฐฯ ดังที่เราได้อธิบายไว้ข้างต้นว่า ทองคำมีแนวโน้มที่จะมีความสัมพันธ์ผกผันกับดอลลาร์สหรัฐฯ ถ้าค่าเงินดอลลาร์เริ่มอ่อนค่า นั่นย่อมเป็นผลดีต่อทองคำในระยะสั้นด้วยเป็นแน่

เมื่อวันที่ 10 พฤศจิกายน สำนักงานสถิติด้านแรงงานของสหรัฐฯ (BLS) ได้เปิดเผยค่า CPI ล่าสุดสำหรับเศรษฐกิจสหรัฐฯ ว่าในเดือนตุลาคมค่าดัชนีเป็นบวกที่ 7.7% ซึ่งน้อยกว่าค่า CPI ก่อนหน้าที่ 8.2% ซึ่งผลที่ออกมานี้เป็นค่าระดับต่ำสุดของทั้งปีนี้เลยทีเดียว

ทันทีที่ข้อมูลค่า CPI นี้ถูกเผยแพร่ ตลาดก็เพิ่มความคาดหวังมากขึ้นเรื่อยๆ ว่าเฟดน่าจะชะลอการปรับขึ้นอัตราดอกเบี้ยเร็วๆ นี้ ซึ่ง Lael Brainard รองประธาน FED สหรัฐฯ ได้เคยกล่าวในเดือนพฤศจิกายนว่าเฟดอาจชะลอการปรับขึ้นอัตราดอกเบี้ยในเร็ว ๆ นี้

แน่นอนว่าเรายังไม่ทราบระยะเวลาที่แน่นอนว่าเฟดจะชะลอการปรับขึ้นอัตราดอกเบี้ยเมื่อไหร่ จนกว่าเฟดจะเริ่มเปลี่ยนนโยบายจริงๆ

ทั้งนี้นักลงทุนควรจับตาดูดัชนี PCE ซึ่งจะประกาศออกมาในวันที่ 1 ธันวาคม 2565 ดัชนี PCE และ CPI จะเป็นตัวชี้วัดร่วมกัน ทั้งนี้ดัชนี PCE นั้นไม่ได้สะท้อนค่าครองชีพผู้บริโภครายบุคคลเท่านั้น แต่ยังเป็นภาพสะท้อนจากแวดวงธุรกิจด้วย ซึ่งเฟดจะให้ความสำคัญกับดัชนี PCE เป็นหลักในการกำหนดค่าเงินเฟ้อของประเทศ

2. สภาพเศรษฐกิจถดถอย

หากเฟดทำตามการคาดการณ์ของนักลงทุนในปัจจุบันและเริ่มชะลอการปรับขึ้นอัตราดอกเบี้ยอย่างค่อยเป็นค่อยไป ราคทองคำจะพุ่งขึ้นในระยะสั้น

แต่สำหรับภาพรวมในระยะกลาง การที่เฟดจะชะลอการปรับหรือแม้แต่ลดอัตราดอกเบี้ย อาจจะไม่ช่วยให้ราคาทองคำเพิ่มขึ้นได้ตลอด

เนื่องจากสภาพเศรษฐกิจของสหรัฐฯ ในปัจจุบันไม่สดใสเท่าไหร่ ยักษ์ใหญ่ด้านเทคโนโลยีอย่าง Twitter, Meta และ Amazon จึงเลิกจ้างพนักงาน และการเติบโตของ GDP ก็ซบเซา สิ่งนี้ทำให้สหรัฐฯ มีความเสี่ยงต่อภาวะถดถอยทางเศรษฐกิจ

หากเศรษฐกิจสหรัฐฯ เข้าสู่ภาวะถดถอยในอนาคต นั่นอาจสายเกินไปที่เฟดจะปรับลดอัตราดอกเบี้ย และอาจเป็นเรื่องยากที่จะกระตุ้นความเชื่อมั่นของตลาดในอนาคตได้

หากเป็นเช่นน้ั้น แม้ว่าเงินดอลลารจะถูกปรับลดอัตราดอกเบี้ยลง ผู้คนก็จะเริ่มซื้อทองคำมาสำรองไว้ภายใต้ความเชื่อมั่นของตลาดที่หดตัวลดลง ซึ่งจะส่งผลให้ราคาทองคำสูงขึ้นในที่สุด

3.ทฤษฎี Black Swan

ขณะนี้โลกกำลังอยู่ท่ามกลางการเปลี่ยนแปลงครั้งใหญ่ที่ไม่เคยเกิดขึ้นมาก่อนในระดับศตวรรษ โครงสร้างเศรษฐกิจโลกกำลังมีการเปลี่ยนแปลงอย่างมาก

ในช่วงไม่กี่ปีที่ผ่านมา ทฤษฎี Black Swan ที่เปรียบเทียบเหตุการณ์ที่ไม่เคยเจอมาก่อน เปรียบเหมือนการค้นพบหงส์ดำ ซึ่งทำลายการรับรู้ก่อนหน้านี้ว่ามีแต่หงส์สีขาวเท่านั้นในโลก ได้เกิดขึ้นอยู่บ่อยครั้ง และส่งผลกระทบด้านลบต่อแนวโน้มราคาสินทรัพย์อย่างต่อเนื่อง

เมื่อมองไปถึงสถานการณ์ในปีหน้า นักลงทุนควรให้ความสนใจกับการเปลี่ยนแปลงของตลาดในเวลาที่เหมาะสม และใช้ความระมัดระวังในช่วงถดถอยที่อาจเกิดขึ้นต่อไป

| เกี่ยวกับ Doo Prime

เครื่องมือการซื้อขายของเรา

หลักทรัพย์ | ฟิวเจอร์ส| ฟอเร็กซ์ | โลหะมีค่า | สินค้าโภคภัณฑ์ | ดัชนีหุ้น

Doo Prime เป็นโบรกเกอร์ออนไลน์ระดับนานาชาติภายใต้บริษัท Doo Group ที่ให้นักลงทุนมืออาชีพได้ซื้อขายหลักทรัพย์ ฟิวเจอร์ส ฟอเร็กซ์ โลหะมีค่า สินค้าโภคภัณฑ์ และดัชนีหุ้น ปัจจุบัน Doo Prime มอบประสบการณ์การซื้อขายที่ดีที่สุดให้ลูกค้ามากกว่า 90,000 คน โดยมีอัตราการซื้อขายเฉลี่ย 51,223 ล้านดอลลาร์สหรัฐฯ ต่อเดือน

Doo Prime มีใบอนุญาตจากเซเชลส์ เมอริเชียส วานูอาตู โดยมีสำนักงานในดัลลัส ซิดนีย์ สิงคโปร์ ฮ่องกง กัวลาลัมเปอร์ และอีกหลายสำนักงานทั่วโลก

ด้วยเทคโนโลยีการเงินที่สมบูรณ์แบบ พันธมิตรที่แข็งแกร่ง และทีมที่มีประสบการณ์ Doo Prime ให้ประสบการณ์การซื้อขายที่ปลอดภัยและเชื่อถือได้ ให้ราคาการซื้อขายที่ดี รวมไปถึงวิธีการฝาก-ถอนที่รับรอง 10 สกุลเงิน อีกทั้ง Doo Prime ยังให้การบริการลูกค้าในหลากหลายภาษาตลอด 24 ชั่วโมง และยังสามารถทำการซื้อขายได้อย่างรวดเร็วผ่านแพลตฟอร์ม MT4, MT5, TradingView, และ InTrade ที่มีผลิตภัณฑ์มากกว่า 10,000 รายการ

วิสัยทัศน์และภารกิจของ Doo Prime คือการเป็นองค์กรเทคโนโลยีการเงินในฐานะโบรกเกอร์ด้านการลงทุนผลิตภัณฑ์ทางการเงินระดับโลก

สำหรับข้อมูลเพิ่มเติมเกี่ยวกับ Doo Prime โปรดติดต่อ

โทรศัพท์

ยุโรป : +44 11 3733 5199

เอเชีย : +852 3704 4241

เอเชีย – สิงคโปร์: +65 6011 1415

เอเชีย – จีน : +86 400 8427 539

อีเมล

ฝ่ายบริการด้านเทคนิค [email protected]

ฝ่ายขาย [email protected]

การเปิดเผยข้อมูลความเสี่ยง

การซื้อขายเครื่องมือทางการเงินมีความเสี่ยงสูง เนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงิน เนื่องจากความเคลื่อนไหวทางการตลาดที่ไม่พึงประสงค์และคาดการณ์ไม่ได้ ซึ่งอาจทำให้เกิดความเสียหายแก่นักลงทุนในระยะเวลาที่รวดเร็วได้ ผลการลงทุนในอดีตไม่สามารถชี้วัดความสำเร็จหรือผลกำไรในการลงทุนได้ การลงทุนด้านนี้เกี่ยวข้องกับมาร์จินและเลเวอเรจ ซึ่งการลงทุนจำนวนเล็กน้อยอาจส่งผลประทบมากได้ ดังนั้น นักลงทุนควรเตรียมรับความเสียหายที่อาจเกิดขึ้นจากการซื้อขาย

โปรดอ่านและทำความเข้าใจความเสี่ยงของการซื้อขายเครื่องมือทางการเงินอย่างถี่ถ้วนก่อนที่จะทำธุรกรรมกับ Doo Prime หากมีข้อสงสัยในการลงทุน ควรขอคำแนะนำจากผู้เชี่ยวชาญ สำหรับข้อมูลเพิ่มเติม สามารถดูได้ที่ข้อมูลข้อตกลงการทำธุรกรรมและการเปิดเผยข้อมูลความเสี่ยง

ข้อความปฏิเสธการรับผิดชอบตามกฎหมาย

ข้อมูลนี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปแก่สาธารณะเท่านั้น ข้อมูลไม่ควรถูกตีความเป็นคำปรึกษาทางด้านการลงทุน คำแนะนำ ข้อเสนอ หรือคำเชิญชวนเพื่อซื้อหรือขายเครื่องมือทางการเงินใด ๆ ข้อมูลที่นำเสนอในบทความนี้จัดทำขึ้นโดยโดยไม่มีการอ้างอิงหรือพิจารณาถึงจุดประสงค์การลงทุนหรือสถานะทางการเงินของผู้ใดผู้หนึ่งแต่อย่างใด การอ้างอิงถึงประสิทธิภาพของเครื่องมือทางการเงินในอดีต เครื่องมือทางการดัชนี หรือผลิตภัณฑ์การลงทุนไม่ใช่ตัวบ่งชี้ที่เชื่อถือได้สำหรับผลลัพธ์ในอนาคต Doo Prime ไม่รับรองและรับประกันข้อมูล และไม่รับผิดชอบต่อการสูญเสียหรือความเสียหายทั้งทางตรงและทางอ้อมอันเป็นผลมาจากความไม่ถูกต้องหรือความไม่สมบูรณ์ของข้อมูล Doo Prime ไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายที่เป็นผลมาจากความเสี่ยงการซื้อขาย กำไร หรือขาดทุนทั้งทางตรงและทางอ้อมที่เกี่ยวข้องกับการลงทุนส่วนบุคคล

หน้าแรก

หน้าแรก