ตลาดการเงินโลกต้องผ่านเส้นทางที่ยากลำบากในปี 2022 ด้วยวัฏจักรข่าวการแลกเปลี่ยนเงินตราต่างประเทศที่ผันผวนและราคาที่แกว่งตัวอย่างเห็นได้ชัด ในปีนี้ตลาดสกุลเงินจึงมีความเสี่ยงสูงอย่างไม่ต้องสงสัย

หากกล่าวโดยละเอียดแล้ว ประสิทธิภาพการแลกเปลี่ยนเงินตราต่างประเทศนั้นขึ้นอยู่กับความเชื่อมั่นในสถานการณ์ทั่วโลก เมื่อ COVID-19 กลับมาระบาดอีกครั้งในหลายประเทศ แต่ละตลาดต่างต้องรับมือและมีการตอบสนองเชิงนโยบายต่อความตื่นตระหนกในครั้งนี้เป็นอย่างมาก

ค่าเงินดอลลาร์ที่โดดเด่นในปี 2022

ในขณะที่ประเภทสินทรัพย์ส่วนใหญ่ได้รับผลตอบแทนที่ไม่มากเท่าใดนักในปี 2022 แต่ดูเหมือนว่าเงินดอลลาร์สหรัฐฯ จะได้รับผลกระทบน้อยกว่าสกุลเงินอื่น

ดอลลาร์นั้นเป็นสกุลเงินสำรองสกุลหลักของโลก เพราะถูกประเมินมูลค่าว่าเป็นสกุลเงินที่เสถียรและปลอดภัยที่สุดในโลก เมื่อใดก็ตามที่มีความผันผวนเกิดขึ้น นักลงทุนจะแห่กันไปหาสินทรัพย์ที่ปลอดภัย ดังนั้นเงินดอลลาร์จึงแข็งค่าขึ้นเป็นประวัติการณ์

โดยทั้งปีนี้นั้นเงินดอลลาร์แข็งค่าขึ้นอย่างมากมาโดยตลอด เนื่องจากธนาคารกลางสหรัฐฯ ปรับขึ้นอัตราดอกเบี้ยเพื่อพยายามควบคุมอัตราเงินเฟ้อที่พุ่งสูง ดัชนีค่าเงินดอลลาร์สหรัฐฯ เมื่อเทียบในดัชนีคู่สกุลเงินอื่นๆ แล้วเเข็งค่าขึ้นมากกว่า 17% ในปีนี้

Matt Forester หัวหน้าเจ้าหน้าที่การลงทุน (CIO) ของ Lockwood Advisors ที่ BNY Mellon Pershing กล่าวว่า “เราเห็นการแข็งค่าขึ้นอย่างมากของเงินดอลลาร์ เพราะดอลลาร์มีความสำคัญในการทำธุรกรรมหลักทรัพย์และการชำระเงินทุกรายการทั่วโลก”

การแข็งค่าของดอลลาร์นั้นยิ่งเด่นชัดมากขึ้นเมื่อเทียบกับประสิทธิภาพที่ลดลงของหุ้น พันธบัตร อสังหาริมทรัพย์ และสกุลเงินดิจิทัลต่างๆ ซึ่งนี่ยังไม่รวมถึงผลกระทบของอัตราเงินเฟ้อที่เกิดขึ้น

ความเคลื่อนไหวของสกุลเงินหลักในปี 2022

ดอลลาร์

เมื่อวันที่ 12 กรกฎาคม 2022 เงินยูโรได้ลดค่าลงจนมีค่าเท่ากับดอลลาร์สหรัฐ (1 EUR เท่ากับ 1 USD) เป็นครั้งแรกในรอบ 20 ปี เสมือนเป็นการส่งสัญญาณการคาดคะเนของตลาดที่ว่า เศรษฐกิจยุโรปกำลังเข้าสู่ภาวะถดถอยอย่างหนักหน่วง อันเป็นผลมาจากการรุกรานยูเครนของรัสเซีย

ยูโร

เงินยูโรถูกตีค่าต่ำไปมากจากแนวรับเดิม แต่ตลาดยังเชื่อว่าการประเมินมูลค่านี้อาจจะเกินจริงไปบ้างก็ตาม

ขณะที่ดุลบัญชีเดินสะพัดของกลุ่มประเทศที่ใช้ค่าเงินยูโรอ่อนค่าลงมากในช่วงหลายเดือนที่ผ่านมา และขนาดของดุลบัญชีเดินสะพัดตลอดทั้งปีอาจลดลงจนขาดดุลมากกว่า 5 แสนล้านยูโร

สาเหตุที่ราคาลดลงส่วนใหญ่มาจากราคาพลังงานที่สูงขึ้น ซึ่งในมุมมองของเราสิ่งนี้ส่งผลกระทบอย่างมีนัยสำคัญต่อผลตอบแทนจากสกุลเงินยูโร

โดยพื้นฐานแล้ว การประมาณการมูลค่าจะขึ้นอยู่กับสมมติฐานจากความสัมพันธ์ของค่าเงินในอดีตที่มีอยู่ ซึ่งในบริบทปัจจุบันยังคงห่างไกลจากความชัดเจนอยู่มาก

นักวิเคราะห์ราคาสินค้าโภคภัณฑ์ของ Goldman Sachs คาดว่ายุโรปจะยังคงเผชิญกับปัญหาการขาดแคลนก๊าซและราคาที่พุ่งสูงขึ้นในปีหน้า ในการสำรองพลังงานเพื่อให้อยู่ในระดับจัดเก็บที่เหมาะสมอีกครั้ง ในตอนนี้ เนื่องจากราคาค่าขนส่งสินค้าสู่กลุ่มประเทศที่ใช้เงินยูโรนั้นสูงขึ้น เงินยูโรจึงต้องถูกปรับไปในทิศทางที่ต่ำลงเพื่อให้ดุลการค้ามีความสมดุลเช่นเดิม

สำหรับผลที่ตามมานั้น จากการประเมินแบบจำลองของ Goldman Sachs ราคายุติธรรมของเงินยูโรจึงได้ลดลงในปีนี้ และจะลดลงอีกอย่างรวดเร็ว (ใกล้กับระดับสปอตปัจจุบัน) หากดุลบัญชีเดินสะพัดของกลุ่มยูโรโซนยังคงอยู่ในระดับที่เป็นอยู่ในตอนนี้

เยน

เงินเยนเป็นอีกสกุลเงินหนึ่งที่โดดเด่นในปี 2022 จากการที่ข่าวเงินเยนมีความเคลื่อนไหวค่อนข้างมากเมื่อเร็วๆ นี้เนื่องจากเศรษฐกิจญี่ปุ่นกำลังฟื้นตัว นอกจากนี้ นโยบายการเงินที่ยังไม่ประกาศอย่างเป็นทางการของแบงก์ชาติญี่ปุ่นยังมีท่าทีที่อาจช่วยสนับสนุนให้เงินเยนฟื้นตัวได้ดีอีกด้วย

อัตราดอกเบี้ยเป็นตัวขับเคลื่อนหลักของผลตอบแทนส่วนใหญ่ของสกุลเงิน JPY ในปีนี้ และสภาพตลาดที่อาจจะคงที่ในช่วง 12 เดือนข้างหน้า โดยเราวิเคราะห์ความเป็นไปได้ไว้สองทาง

ทางแรก สอดคล้องกับแนวโน้มเศรษฐกิจที่ Goldman Sachs คาดการณ์ไว้ว่า อาจจะมีการพลิกกลับของคู่ราคา USD/JPY:

i) เศรษฐกิจสหรัฐฯ มีแนวโน้มที่จะยังไม่เจอภาวะถดถอยในปีหน้า (ถึงแม้ว่า Fed จะขึ้นอัตราดอกเบี้ยสูงกว่าที่คาดไว้ในตอนแรก)

ii) นโยบายการควบคุมอัตราผลตอบแทนของพันธบัตรรัฐบาล (YCC) ของแบงก์ชาติญี่ปุ่นยังคงมีผลอยู่ อย่างน้อยก็ในช่วงที่ Haruhiko Kuroda ยังคงเป็นผู้ว่าธนาคารแห่งประเทศญี่ปุ่นตลอดครึ่งปีแรกของปี 2023

หากส่วนต่างของอัตราดอกเบี้ยยังคงขยายตัวมากขึ้นเพราะทดแทนส่วนต่างของค่าเงินดอลลาร์ การแทรกแซงอัตราแลกเปลี่ยนเพิ่มเติมโดยกระทรวงการคลังญี่ปุ่นก็ดูเหมือนจะยังไม่พอที่จะป้องกันไม่ให้มูลค่าเงินเยนลดลง แม้ว่าจะประสบความสำเร็จในการเตรียมพร้อมกับผลกระทบจากราคาพันธบัตรสหรัฐฯ ที่เปลี่ยนแปลงก็ตาม โดยเฉพาะอย่างยิ่งในช่วงเวลาที่สเปรดถ่างขึ้นเมื่อเทียบกับเงินเยน

ด้วยเหตุนี้ นี่จะเป็นการผลักดันให้ USD/JPY ดีดตัวขึ้นอีกครั้งเป็น 155 ในอีกไม่กี่เดือนข้างหน้า การปรับตัวขึ้นของพันธบัตรรัฐบาลสหรัฐฯ จะมีแนวโน้มกลับตัว โดยค่าเงิน USD/JPY ที่ลดลงเมื่อเร็วๆ นี้เริ่มแซงหน้าปัจจัยพื้นฐานอย่างชัดเจน

ในขณะเดียวกัน ความเสี่ยงที่เกิดขึ้นในวัฏจักรการอ่อนค่าของค่าเงินเยนที่ยืดเยื้อเมื่อเทียบกับดอลลาร์สหรัฐฯ มีระดับที่สูงขึ้น และอาจนำไปสู่การอ่อนค่าของสกุลเงินเยนมากกว่าที่ตลาดคาดการณ์ไว้

แต่ภายใต้แนวโน้มพื้นฐานที่ Goldman Sachs วิเคราะห์ในช่วงครึ่งหลังของปี 2023 น่าจะมีทิศทางที่ดีขึ้น เนื่องจากเงินดอลลาร์มีแนวโน้มจะชะลอการแข็งค่าลงเมื่อเทียบกับสกุลเงินส่วนใหญ่ ตามการคาดการณ์ของนักเศรษฐศาสตร์ ในที่สุดแล้ว วัฏจักรการปรับขึ้นอัตราดอกเบี้ยของเฟดก็จะถึงจุดสิ้นสุด ค่าเงินที่ถูกประเมินมูลค่าไว้ต่ำก็จะเริ่มกลับมามีบทบาทมากขึ้น

ส่วนการคาดการณ์ในแบบที่สองนั้น เราจะเริ่มเห็นการลดลงของคู่ USD/JPY ในปีหน้า นักวิเคราะห์มองเห็นสถานการณ์ความเสี่ยงในช่วงขาลงที่สำคัญ 3 ประการในดัชนีมาตรฐานของ USD/JPY นั่นก็คือ – การสิ้นสุดของนโยบาย YCC ที่เร็วกว่าที่คาด – ภาวะเศรษฐกิจถดถอยของสหรัฐฯ หรืออาจเกิดขึ้นพร้อมกันทั้งสองอย่าง

ในขณะที่นักเศรษฐศาสตร์มองเห็นว่าความเสี่ยงต่างๆ จะเป็นไปในทิศทางตรงข้าม ตลาดจะให้ความสนใจกับนโยบายการเงินของญี่ปุ่นมากขึ้น เนื่องจากมีการแทรกแซงอัตราแลกเปลี่ยนเมื่อมาตรวัดเงินเฟ้อพื้นฐานนั้นเป็นไปตามเป้าหมาย และอัตราผลตอบแทนของพันธบัตรรัฐบาลสหรัฐฯ ดูเหมือนจะมีแนวโน้มเพิ่มขึ้นอย่างต่อเนื่องง

หากตลาดเห็นการเปลี่ยนแปลงในนโยบาย YCC ของญี่ปุ่น นักวิเคราะห์คาดว่าการยุตินโยบายทั้งหมด (แทนที่จะเพิ่มดอกเบี้ยเป้าหมายหรือลดระยะเวลา) จะเป็นสิ่งที่เหมาะสมที่สุดสำหรับเงินเยน ถึงแม้ว่าเมื่อถึงเวลานั้นแล้วอาจจะไม่ได้ผล เพราะอาจเกิดเหตุการณ์ครั้งใหญ่ตามที่บางคนคาดก็ตาม

ตัวขับเคลื่อนที่ใหญ่กว่านั้นคือภาวะเศรษฐกิจถดถอยในสหรัฐฯ และการที่ Goldman Sachs คาดว่าเราอาจเห็นการลดลงของ USD/JPY ที่ราวๆ 10-15% หากเฟดลดอัตราดอกเบี้ยลงอย่างจำกัด

สรุปได้ว่า หากแบงก์ชาติญี่ปุ่นตัดสินใจยุตินโยบาย YCC และสหรัฐฯ เริ่มแสดงสัญญาณภาวะถดถอยที่ชัดเจนที่กำลังใกล้เข้ามา ตลาดจะมีแนวโน้มเป็นลบมากขึ้นสำหรับคู่ USD/JPY

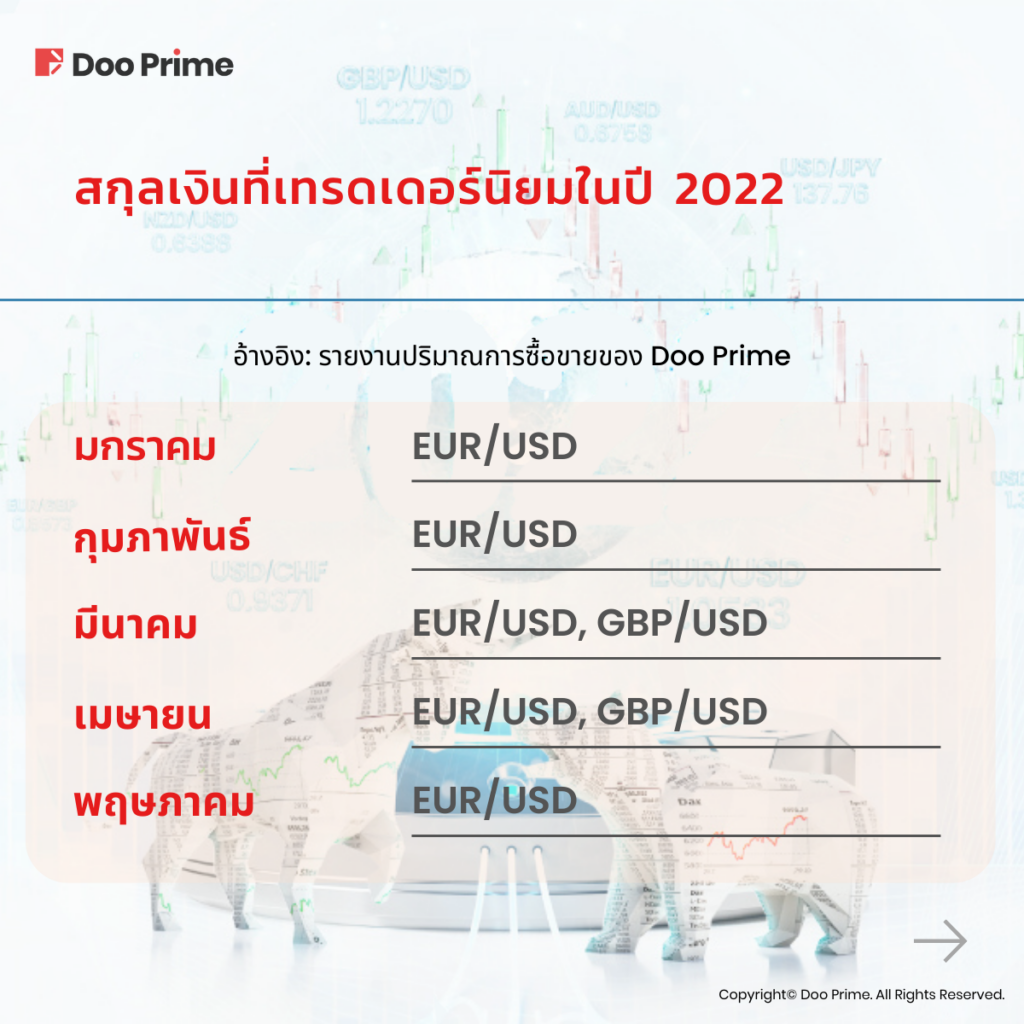

สกุลเงินที่เทรดเดอร์นิยมในปี 2022

เราได้รวบรวมข้อมูลจาก รายงานปริมาณการซื้อขายของ Doo Prime ในหัวข้อสกุลเงินที่นิยมเทรดในแต่ละเดือนของทั้งปี 2022 เอาไว้ที่นี่แล้ว

จากข้อมูลนี้จะสังเกตได้ว่า EUR/USD เป็นคู่สกุลเงินที่นิยมเป็นหลัก ทั้งจากปริมาณการซื้อขายและความนิยมในหมู่นักลงทุนรายย่อย

สิ่งที่จะเกิดขึ้นต่อไปในปี 2023

ในตอนนี้ ขณะที่เรากำลังเตรียมเข้าสู่ปี 2023 สภาพตลาดกำลังเข้าสู่เฟสใหม่ บางประเทศยังคงไม่ฟื้นตัวจาก COVID-19 จนมีการเข้มงวดด้านนโยบายมาก สงครามในยูเครนได้ทำให้ยุโรปเข้าสู่ภาวะถดถอย และกิจกรรมทางเศรษฐกิจอาจอยู่ภายใต้ข้อจำกัดทางกายภาพที่ยาวนาน

ภูมิทัศน์ที่เปลี่ยนไปนี้เป็นตัวพิสูจน์แล้วว่าเงินดอลลาร์มีมูลค่าในตัวมาก และมีการเพิ่มมูลค่าอย่างมีนัยยะสำคัญ ซึ่งนี่เป็นผลในแง่บวกมาจากความผันแปรในเศรษฐกิจและการเป็นสินทรัพย์หลบภัยที่ดึงดูดนักลงทุนเพื่อท้าทายแรงประเมินมูลค่าของตลาดทั่วโลก

อย่างไรก็ตาม ด้วยการลดนโยบายค่าเงิน คาดว่าจีนจะผ่อนปรนนโยบายการรับมือโควิด-19 และยุโรปจะประสบกับข้อจำกัดทางด้านสินทรัพยกายภาพที่ยาวนานขึ้น

ท่ามกลางฉากทัศน์แบบนี้ เราคาดได้ว่าตลาดอาจจะมียุทธวิธีต่างๆ มากขึ้นในตลาดแลกเปลี่ยนเงินตราต่างประเทศทั่วโลกในปี 2023 โดย USD ก็จะทำราคาสูงสุดด้วย

แน่นอนว่าปัจจัยเหล่านี้เป็นปัจจัยหลัก อย่างไรก็ตาม เราต้องจำไว้ว่าความไม่แน่นอนนั้นยังไม่มีวี่แววว่าจะลดน้อยลงในเร็ว ๆ นี้ เนื่องจากความเชื่อมั่นยังคงอยู่ในทิศทางที่มุ่งไปสู่ภาวะตลาดหมีและมีความตื่นตระหนกสูง

ในขณะเฟดยังคงปรับขึ้นอัตราดอกเบี้ยนำหน้าธนาคารกลางชาติต่างๆ ดังนั้นจึงยังไม่มีแนวโน้มว่าการแข็งค่าของเงินดอลลาร์จะมีทิศทางกลับตัวในเร็ว ๆ นี้ แน่นอนว่าทั้งหมดนี้เป็นการคาดการณ์และราคาพลังงานยังคงเป็นตัวชี้ชะตา และอาจส่งผลกระทบต่อสิ่งต่างๆ ต่อไป (ใครจะรู้ว่าจะเกิดอะไรขึ้นต่อไปในยูเครน)

อย่างไรก็ตาม ในภาพรวม ยังคงไม่มีอะไรบ่งชี้ว่าจะมีการแข็งค่าของเงินดอลลาร์อย่างกะทันหันในเร็วๆ นี้

| เกี่ยวกับ Doo Prime

เครื่องมือการซื้อขายของเรา

หลักทรัพย์ | ฟิวเจอร์ส| ฟอเร็กซ์ | โลหะมีค่า | สินค้าโภคภัณฑ์ | ดัชนีหุ้น

Doo Prime เป็นโบรกเกอร์ออนไลน์ระดับนานาชาติภายใต้บริษัท Doo Group ที่ให้นักลงทุนมืออาชีพได้ซื้อขายหลักทรัพย์ ฟิวเจอร์ส ฟอเร็กซ์ โลหะมีค่า สินค้าโภคภัณฑ์ และดัชนีหุ้น ปัจจุบัน Doo Prime มอบประสบการณ์การซื้อขายที่ดีที่สุดให้ลูกค้ามากกว่า 90,000 คน โดยมีอัตราการซื้อขายเฉลี่ย 51,223 ล้านดอลลาร์สหรัฐฯ ต่อเดือน

Doo Prime มีใบอนุญาตจากเซเชลส์ เมอริเชียส วานูอาตู โดยมีสำนักงานในดัลลัส ซิดนีย์ สิงคโปร์ ฮ่องกง กัวลาลัมเปอร์ และอีกหลายสำนักงานทั่วโลก

ด้วยเทคโนโลยีการเงินที่สมบูรณ์แบบ พันธมิตรที่แข็งแกร่ง และทีมที่มีประสบการณ์ Doo Prime ให้ประสบการณ์การซื้อขายที่ปลอดภัยและเชื่อถือได้ ให้ราคาการซื้อขายที่ดี รวมไปถึงวิธีการฝาก-ถอนที่รับรอง 10 สกุลเงิน อีกทั้ง Doo Prime ยังให้การบริการลูกค้าในหลากหลายภาษาตลอด 24 ชั่วโมง และยังสามารถทำการซื้อขายได้อย่างรวดเร็วผ่านแพลตฟอร์ม MT4, MT5, TradingView, และ InTrade ที่มีผลิตภัณฑ์มากกว่า 10,000 รายการ

วิสัยทัศน์และภารกิจของ Doo Prime คือการเป็นองค์กรเทคโนโลยีการเงินในฐานะโบรกเกอร์ด้านการลงทุนผลิตภัณฑ์ทางการเงินระดับโลก

สำหรับข้อมูลเพิ่มเติมเกี่ยวกับ Doo Prime โปรดติดต่อ

โทรศัพท์

ยุโรป : +44 11 3733 5199

เอเชีย : +852 3704 4241

เอเชีย – สิงคโปร์: +65 6011 1415

เอเชีย – จีน : +86 400 8427 539

อีเมล

ฝ่ายบริการด้านเทคนิค [email protected]

ฝ่ายขาย [email protected]

ข้อความที่มีลักษณะเป็นการคาดการณ์เหตุการณ์ในอนาคต (Forward-looking Statement)

ข้อความที่มีลักษณะเป็นการคาดการณ์เหตุการณ์ในอนาคต (Forward-looking Statement)

บทความนี้มีข้อความที่มีลักษณะเป็นการคาดการณ์เหตุการณ์ในอนาคต (Forward-looking Statement) ปรากฏอยู่ เช่นคำว่า “คาดการณ์ว่า” “เชื่อว่า” “ต่อไป” “สามารถ” “ประมาณ” “คาดว่า” “หวังว่า” “ตั้งใจว่า” “อาจจะ” “วางแผนว่า” “มีแนวโน้มว่า” “คาดเดาว่า” “ควรจะ” หรือ “จะ” หรือข้อความอื่น ๆ ซึ่งเป็นการคาดการณ์ถึงเหตุการณ์ในอนาคต อย่างไรก็ตาม ในข้อความที่ไม่มีคำลักษณะนี้ปรากฏอยู่มิได้แสดงว่าข้อความเหล่านี้ไม่มีลักษณะเป็นการคาดการณ์เหตุการณ์ในอนาคต ข้อความเกี่ยวกับความคาดหวัง ความเชื่อ แผนการ จุดประสงค์ ข้อสันนิษฐาน เหตุการณ์ในอนาคต และการกระทำในอนาคตของ Doo Prime จะเป็นข้อความที่มีลักษณะเป็นการคาดการณ์เหตุการณ์ในอนาคต

Doo Prime ใช้ข้อความที่มีลักษณะเป็นการคาดการณ์เหตุการณ์ในอนาคตอ้างอิงมาจากข้อมูลปัจจุบันที่มีอยู่ ความคาดหวังในปัจจุบัน ข้อสันนิษฐาน การคาดคะเน และการวางแผน Doo Prime เชื่อว่าความคาดหวังในปัจจุบัน ข้อสันนิษฐาน การคาดคะเน และการวางแผนเหล่านั้นสมเหตุสมผล อย่างไรก็ตาม ข้อความที่มีลักษณะเป็นการคาดการณ์เหตุการณ์ในอนาคตนี้ไม่ใช่เป็นเพียงการคาดหมายและเกี่ยวข้องกับความเสี่ยงและความไม่แน่นอนที่สามารถรับรู้และไม่สามารถรับรู้ได้ แต่หลายเหตุการณ์เป็นเหตุการณ์ที่อยู่เหนือการควบคุมของ Doo Prime ความเสี่ยงและความไม่แน่นอนเหล่านี้อาจส่งผลให้เกิดผลลัพธ์ และการกระทำที่แตกต่างจากที่ข้อความที่มีลักษณะเป็นการคาดการณ์เหตุการณ์ในอนาคตได้แสดงออกหรือแสดงนัยไว้

Doo Prime ไม่รับรองหรือรับประกันความน่าเชื่อถือ ความถูกต้อง หรือความสมบูรณ์ของข้อความเหล่านั้น Doo Prime ไม่มีหน้าที่ส่งข้อมูลหรือแก้ไขข้อความที่มีลักษณะเป็นการคาดการณ์เหตุการณ์ในอนาคตเหล่านี้

การเปิดเผยข้อมูลความเสี่ยง

การซื้อขายเครื่องมือทางการเงินมีความเสี่ยงสูง เนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงิน เนื่องจากความเคลื่อนไหวทางการตลาดที่ไม่พึงประสงค์และคาดการณ์ไม่ได้ ซึ่งอาจทำให้เกิดความเสียหายแก่นักลงทุนในระยะเวลาที่รวดเร็วได้ ผลการลงทุนในอดีตไม่สามารถชี้วัดความสำเร็จหรือผลกำไรในการลงทุนได้ การลงทุนด้านนี้เกี่ยวข้องกับมาร์จินและเลเวอเรจ ซึ่งการลงทุนจำนวนเล็กน้อยอาจส่งผลประทบมากได้ ดังนั้น นักลงทุนควรเตรียมรับความเสียหายที่อาจเกิดขึ้นจากการซื้อขาย

โปรดอ่านและทำความเข้าใจความเสี่ยงของการซื้อขายเครื่องมือทางการเงินอย่างถี่ถ้วนก่อนที่จะทำธุรกรรมกับ Doo Prime หากมีข้อสงสัยในการลงทุน ควรขอคำแนะนำจากผู้เชี่ยวชาญ สำหรับข้อมูลเพิ่มเติม สามารถดูได้ที่ข้อมูลข้อตกลงการทำธุรกรรมและการเปิดเผยข้อมูลความเสี่ยง

ข้อความปฏิเสธการรับผิดชอบตามกฎหมาย

ข้อมูลนี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปแก่สาธารณะเท่านั้น ข้อมูลไม่ควรถูกตีความเป็นคำปรึกษาทางด้านการลงทุน คำแนะนำ ข้อเสนอ หรือคำเชิญชวนเพื่อซื้อหรือขายเครื่องมือทางการเงินใด ๆ ข้อมูลที่นำเสนอในบทความนี้จัดทำขึ้นโดยโดยไม่มีการอ้างอิงหรือพิจารณาถึงจุดประสงค์การลงทุนหรือสถานะทางการเงินของผู้ใดผู้หนึ่งแต่อย่างใด การอ้างอิงถึงประสิทธิภาพของเครื่องมือทางการเงินในอดีต เครื่องมือทางการดัชนี หรือผลิตภัณฑ์การลงทุนไม่ใช่ตัวบ่งชี้ที่เชื่อถือได้สำหรับผลลัพธ์ในอนาคต Doo Prime ไม่รับรองและรับประกันข้อมูล และไม่รับผิดชอบต่อการสูญเสียหรือความเสียหายทั้งทางตรงและทางอ้อมอันเป็นผลมาจากความไม่ถูกต้องหรือความไม่สมบูรณ์ของข้อมูล Doo Prime ไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายที่เป็นผลมาจากความเสี่ยงการซื้อขาย กำไร หรือขาดทุนทั้งทางตรงและทางอ้อมที่เกี่ยวข้องกับการลงทุนส่วนบุคคล