รายได้แบบ (Passive income) จากเงินปันผลไม่ได้เป็นเพียงกลยุทธ์ทางการเงินเท่านั้น แต่ยังเป็นวิธีการลงทุนที่มีประสิทธิภาพและสามารถใช้ได้ตั้งแต่อดีตจนถึงปัจจุบัน ในตลาดที่เปลี่ยนแปลงได้ตลอดเวลา การลงทุนในเงินปันผลที่ได้มาจากการคัดสรรหุ้นอย่างดีจะทำให้นักลงทุนมีรากฐานทางการเงินที่มั่นคงในการสร้างความมั่งคั่งในอนาคต

ก่อนที่จะพูดถึงหุ้นปันผล สิ่งสำคัญคือต้องเข้าใจภาพรวมก่อน ซึ่งแตกต่างจากการลงทุนในหุ้นแบบดั้งเดิมที่เน้นไปที่ราคาเป็นหลัก นักลงทุนในเงินปันผลมักจะแสวงหาบริษัทที่แบ่งผลกำไรส่วนหนึ่งให้กับผู้ถือหุ้นผ่านการจ่ายเงินสดแบบประจำ

บทความนี้มีไว้เพื่อวิเคราะห์บริษัทที่น่าสนใจ 5 แห่งที่มีความโดดเด่นในด้านประวัติการจ่ายเงินปันผลที่มั่นคง รวมถึงศักยภาพในการเติบโตที่มีแนวโน้มดี และความมุ่งมั่นของบริษัทต่อผู้ถือหุ้น

5 หุ้นปันผลที่สามารถสร้างรายได้แบบพาสซีฟ

นี้คือบริษัท 5 แห่งที่มีประวัติการจ่ายเงินปันผลอย่างสม่ำเสมอในอุตสาหกรรมต่างๆ ที่อาจได้รับการพิจารณาให้เป็นหนึ่งในพอร์ตโฟลิโอการจ่ายเงินปันผลที่กระจายความเสี่ยง:

Home Depot (HD)

Home Depot โดดเด่นในฐานะผู้บุกเบิกในภาคการค้าปลีกซึ่งเกี่ยวกับการปรับปรุงบ้าน โดยมีตำแหน่งทางการตลาดที่โดดเด่นในสหรัฐอเมริกาและมีผลประกอบการที่ดีตั้งแต่อดีต เป็นเวลากว่าสิบปีที่พวกเขาให้ผลตอบแทนแก่ผู้ถือหุ้นด้วยการจ่ายเงินปันผลอย่างต่อเนื่อง ซึ่งแสดงให้เห็นถึงความมุ่งมั่นในการสร้างมูลค่าในระยะยาว งบดุลที่แข็งแกร่งและการลงทุนในอุตสหากรรมอีคอมเมิร์ซช่วยเสริมความแข็งแกร่งให้กับสถานะของพวกเขาเพื่อการเติบโตในอนาคต

นอกเหนือจากผลประกอบการณ์ล่าสุดแล้ว ความสำเร็จในอดีตของ Home Depot ก็น่าสนใจเหมือนกัน นับตั้งแต่การเสนอขายหุ้น IPO หุ้นได้ให้ผลตอบแทนมหาศาลกว่า 3,000,000% ทำให้ชื่อเสียงของพวกเขาแข็งแกร่งขึ้นไปอีกในฐานะบริษัทที่สร้างความมั่งคั่งสำหรับนักลงทุนระยะยาว

Home Depot เป็นหุ้นปันผลที่โดดเด่น โดยมีการจ่ายเงินปันผลเพิ่มขึ้นอย่างต่อเนื่องเป็นเวลา 14 ปีติดต่อกัน อัตราการจ่ายเงินปันผลอยู่ที่ 46% ของกระแสเงินสด บ่งชี้ว่ายังมีพื้นที่เพียงพอสำหรับการจ่ายเงินปันผลที่เพิ่มขึ้นอย่างต่อเนื่องในอนาคต การจ่ายเงินปันผลที่เพิ่มขึ้นโดยเฉลี่ย 15% อย่างน่าประทับใจในช่วงห้าปีที่ผ่านมา ได้ตอกย้ำถึงความทุ่มเทของพวกเขาเพื่อต่อมูลค่าให้กับผู้ถือหุ้น

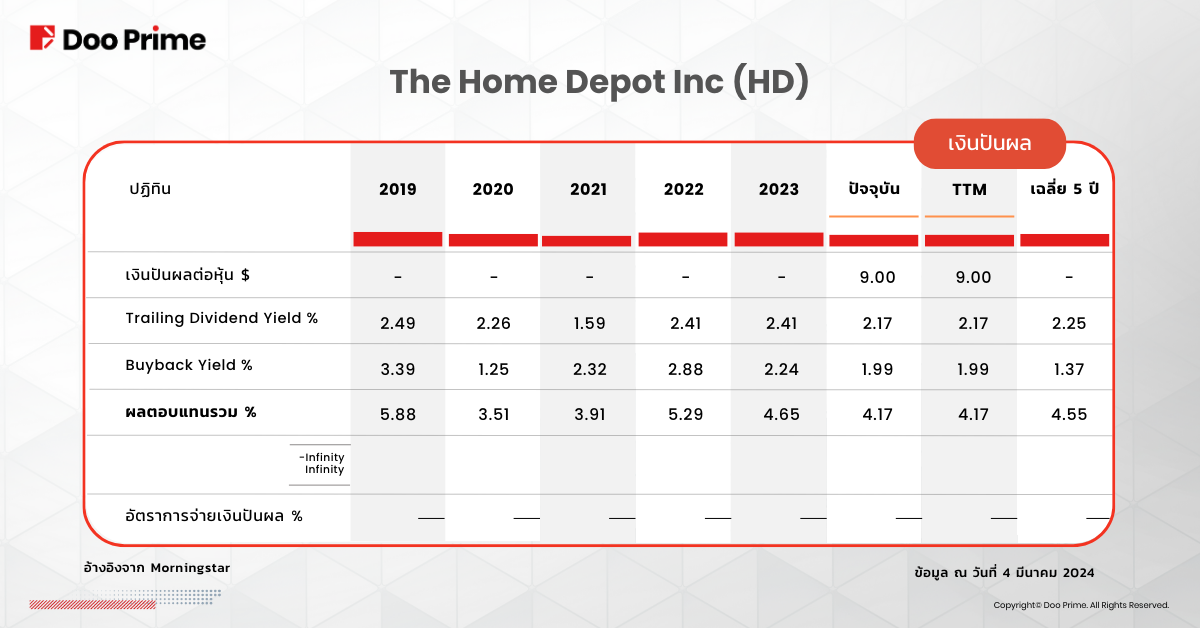

ตัวชี้วัดทางการเงิน

ปัจจุบัน Home Depot ให้อัตราผลตอบแทนจากเงินปันผลประมาณ 2.21% ซึ่งต่ำกว่าอัตรา 2.41% ในปี 2023 เพียงเล็กน้อย โดยเงินปันผลต่อหุ้น (DPS) ในปัจจุบันอยู่ที่ 9 ดอลลาร์สหรัฐฯ (รายปี) แม้ว่าอัตราผลตอบแทนจะมีความผันผวนบ้าง แต่เมื่อพิจารณาจากกราฟราคาในอดีตจะเผยให้เห็นถึงรูปแบบของความมั่นคง ซึ่งบ่งบอกถึงความมุ่งมั่นที่จะเติบโตอย่างต่อเนื่อง

Morgan Stanley (MS)

Morgan Stanley (MS) ยืนหยัดเป็นผู้เล่นรายใหญ่ของอุตสาหกรรมบริการทางการเงิน โดยมีประวัติการจ่ายเงินปันผลมายาวนานและโดดเด่น ด้วยรูปแบบธุรกิจที่หลากหลายซึ่งครอบคลุมถึงวาณิชธนกิจ การบริหารความมั่งคั่ง และการบริหารสินทรัพย์ พวกเขาตอบสนองความต้องการทางการเงินที่หลากหลายให้กับนักลงทุน

ตั้งแต่ปี 1986 Morgan Stanley ยังคงมีการจ่ายเงินปันผลที่สม่ำเสมอ ซึ่งทำให้ชื่อเสียงของพวกเขาแข็งแกร่งยิ่งขึ้นในฐานะแหล่งรายได้ที่น่าเชื่อถือสำหรับนักลงทุน ความมุ่งมั่นนี้ขยายไปถึงการจ่ายเงินปันผลรายไตรมาส และการเพิ่มเงินปันผลประจำปีอย่างต่อเนื่องนับตั้งแต่ปี 2010 ความสม่ำเสมอนี้ทำให้พวกเขาได้รับตำแหน่ง “Dividend Achiever” ซึ่งเป็นชื่อที่ให้ไว้สำหรับบริษัทที่มีการเติบโตของเงินปันผลอย่างน้อย 10 ปีติดต่อกันเท่านั้น

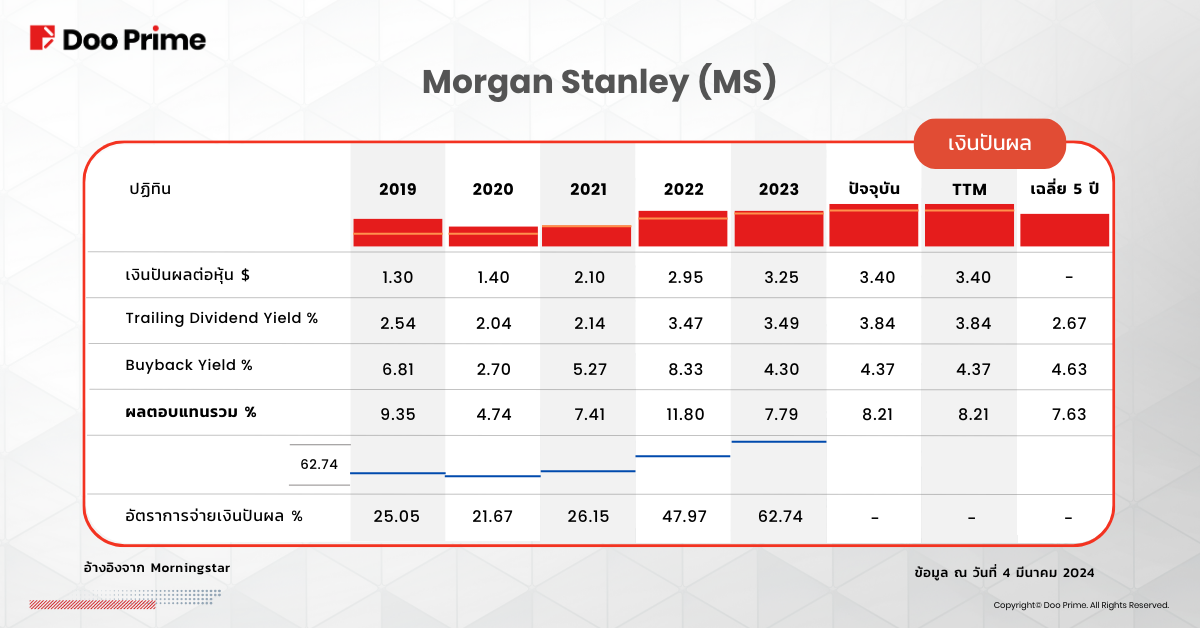

ตัวชี้วัดทางการเงิน

นอกเหนือจากประวัติการจ่ายเงินปันผลที่น่าประทับใจแล้ว Morgan Stanley ยังมีรากฐานทางการเงินที่แข็งแกร่ง ปัจจุบันบริษัทให้อัตราผลตอบแทนจากเงินปันผลที่มั่นคงประมาณ 3.4% โดยมีเงินปันผลต่อหุ้นที่ 3.40 เหรียญสหรัฐ (รายปี) การติดตามประวัติเงินปันผลในอดีตเผยให้เห็นรูปแบบของทั้งผลตอบแทนสูงและการเติบโตอย่างต่อเนื่อง ซึ่งบ่งชี้ถึงความพยายามในการให้ผลตอบแทนแก่ผู้ถือหุ้นควบคู่ไปกับความมั่นคงทางการเงิน

Realty Income (O)

Realty Income มีความแตกต่างจากบริษัทอื่นๆ ด้านบน เพราะเป็นบริษัททรัสต์ที่ลงทุนในอสังหาริมทรัพย์ (REIT) โครงสร้างอันเป็นเอกลักษณ์นี้หมายความว่าพวกเขาลงทุนในอสังหาริมทรัพย์ที่สร้างรายได้ แต่แทนที่จะจัดการเองโดยตรง พวกเขาปล่อยเช่าให้กับผู้เช่าและกระจายรายได้อย่างน้อย 90% เป็นเงินปันผล ช่วยให้นักลงทุนได้รับประโยชน์จากความมั่นคงและศักยภาพในการเติบโตของอสังหาริมทรัพย์โดยไม่ต้องยุ่งยากในการเป็นเจ้าของและการจัดการ

Realty Income มุ่งเน้นกลยุทธ์ไปที่พื้นที่ค้าปลีกที่มีผู้เช่ารายเดียวซึ่งครอบครองโดยธุรกิจที่มีความยืดหยุ่น เช่น ร้านขายของชำ ร้านสะดวกซื้อ และร้านขายยา ทำให้ธุรกิจเหล่านี้มีความเสี่ยงน้อยต่ออิทธิพลของอีคอมเมิร์ซ ธุรกิจที่ “อยู่รอดในสภาวะเศรษฐกิจถดถอย” นี้ตอบสนองความต้องการได้ และสร้างความมั่นใจได้ว่ากระแสเงินสดจะคงที่มากขึ้นแม้ในช่วงเศรษฐกิจตกต่ำ ผู้เช่าหลักๆ ได้แก่ Walgreens, Dollar General, Walmart และ Tractor Supply

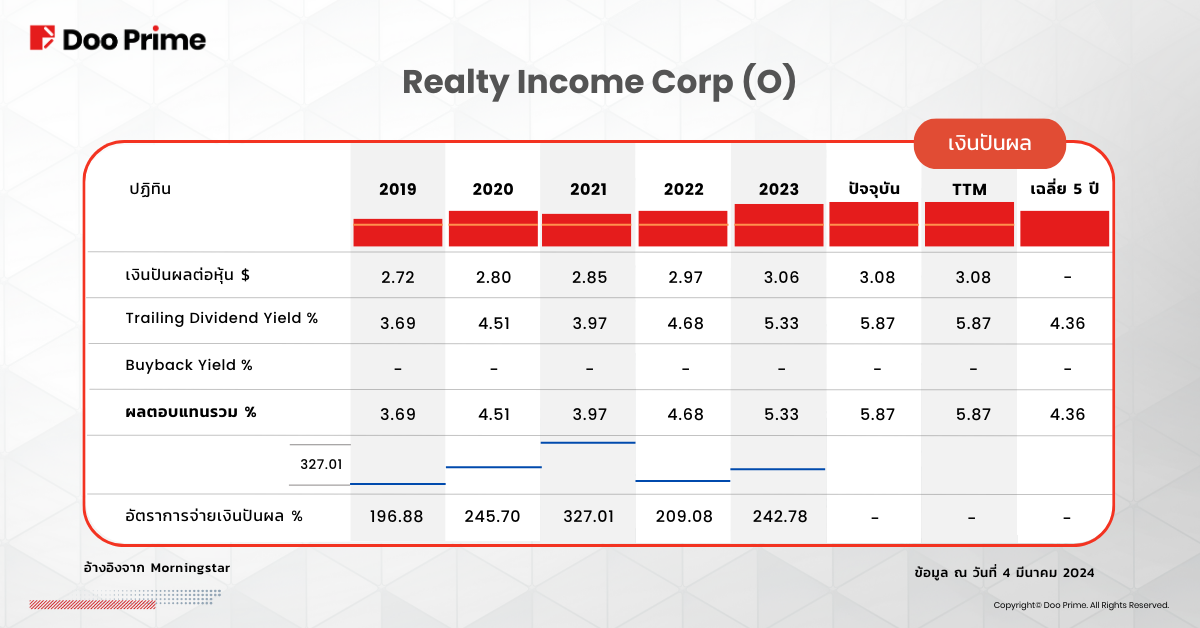

ตัวชี้วัดทางการเงิน

สำหรับผู้ที่สนใจในหุ้นปันผล Realty Income ได้นำเสนอเรื่องราวที่น่าสนใจ พวกเขามีประวัติอันน่าทึ่งในการเพิ่มเงินปันผลตลอด 53 ปี ซึ่งปัจจุบันให้ผลตอบแทนประมาณ 5.9% ซึ่งสูงกว่าหุ้นเฉลี่ยใน S&P 500 อย่างมีนัยสำคัญ ข้อมูลในอดีตเผยให้เห็นอัตราผลตอบแทนจากเงินปันผลที่มั่นคงและเพิ่มขึ้น ซึ่งแสดงให้เห็นถึงความมุ่งมั่นต่อผลตอบแทนของผู้ถือหุ้น

ในด้านการเงิน พวกเขารักษางบดุลไว้ได้ดีโดยมีหนี้สินต่ำ เพื่อให้มั่นใจถึงความมั่นคงและความสามารถในการจ่ายเงินปันผลอย่างยั่งยืน นอกจากนี้ Adjusted Funds From Operations (AFFO) ที่คาดการณ์ไว้จะอยู่ที่ประมาณ 4.00 เหรียญสหรัฐตามคำแนะนำของบริษัท เกินกว่าการจ่ายเงินปันผลในปัจจุบัน ซึ่งบ่งชี้ถึงเงินปันผลที่ครอบคลุมและมีศักยภาพในการเพิ่มขึ้นในอนาคต

Verizon (VZ)

ณ ขณะนี้ Verizon มีอัตราผลตอบแทนจากเงินปันผลสูงสุดใน Dow Jones ทำให้สถานะของบริษัทแข็งแกร่งขึ้นในฐานะบริษัทโทรคมนาคมชั้นนำที่มีส่วนแบ่งการตลาดที่โดดเด่นในสหรัฐอเมริกา ด้วยประวัติอันน่าทึ่งในการจ่ายเงินปันผลสม่ำเสมอเกิน 15 ปี Verizon โดดเด่นในฐานะตัวเลือกที่เชื่อถือได้สำหรับนักลงทุนที่แสวงหาความมั่นคงและรายได้

นอกจากนี้ วัฎจักรที่ต่ำของ Verizon ยังเป็นข้อได้เปรียบที่สำคัญอีกด้วย ซึ่งเป็นลักษณะสำคัญของบริการโทรศัพท์และอินเทอร์เน็ตทำให้เป็นสิ่งที่ขาดไม่ได้สำหรับบุคคลและตัวธุรกิจ

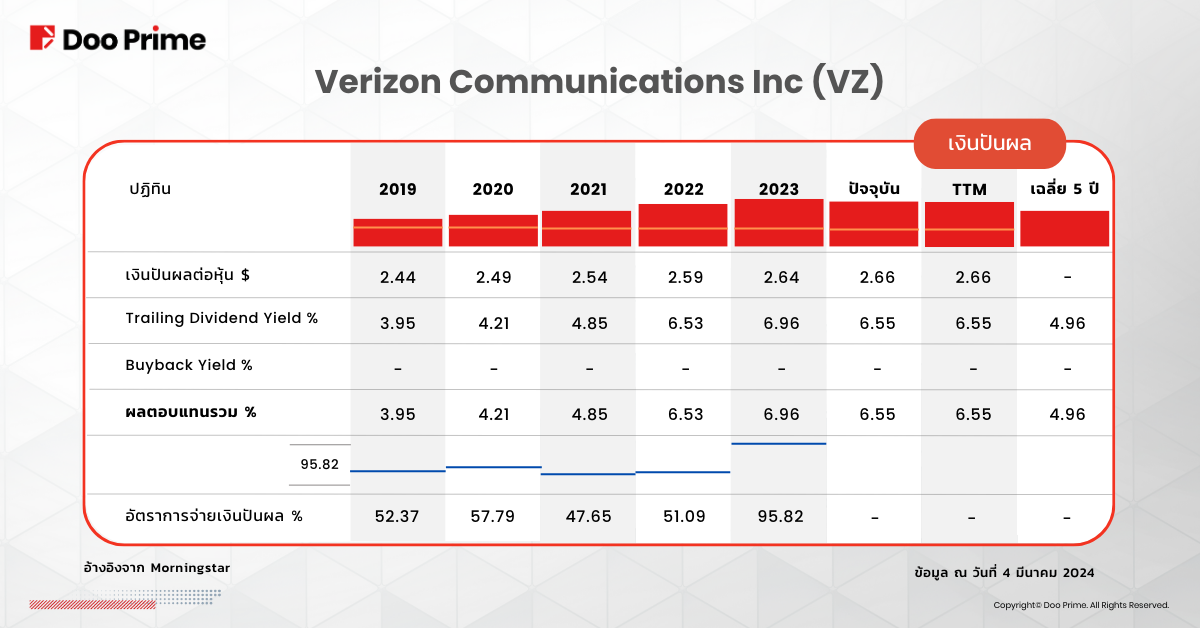

ตัวชี้วัดทางการเงิน

ความมุ่งมั่นของ Verizon ที่มีต่อผู้ถือหุ้นแสดงให้เห็นได้จากเงินปันผลรายไตรมาสในปัจจุบันที่ 0.67 เหรียญสหรัฐต่อหุ้น ซึ่งเป็นการจ่ายเงินปันผลประจำปีที่ 2.66 เหรียญสหรัฐ ปัจจุบันหุ้นให้ผลตอบแทนที่น่าสนใจ 6.57% ในอดีต ของ Verizon (ปี 2014 เป็นต้นไป) กราฟราคาได้เผยให้เห็นทั้งผลตอบแทนสูงและการเติบโตที่สม่ำเสมอ ทำให้เป็นตัวเลือกที่น่าสนใจสำหรับนักลงทุนที่แสวงหารายได้

เมื่อมองไปข้างหน้า โครงการของ Verizon ได้ปรับกำไรต่อหุ้น (EPS) ในช่วงราคา 4.50 ดอลลาร์สหรัฐฯ ถึง 4.70 ดอลลาร์สหรัฐฯ ในปีงบประมาณ 2024 ซึ่งบ่งชี้ถึงอัตราการจ่ายเงินที่สามารถจัดการได้ประมาณ 58% อัตราการจ่ายเงินเวลาปานกลางไม่เพียงแต่บ่งบอกถึงความรอบคอบทางการเงินเท่านั้น แต่ยังช่วยให้ Verizon มีความยืดหยุ่นอย่างมากในการเผชิญกับความท้าทายที่ไม่คาดคิด ความสามารถในการฟื้นตัวทางการเงินนี้ทำให้บริษัทมีโอกาสได้รับเงินปันผลเพิ่มขึ้นในอนาคต ซึ่งสะท้อนถึงแนวโน้มเชิงบวกสำหรับนักลงทุนที่แสวงหารายได้

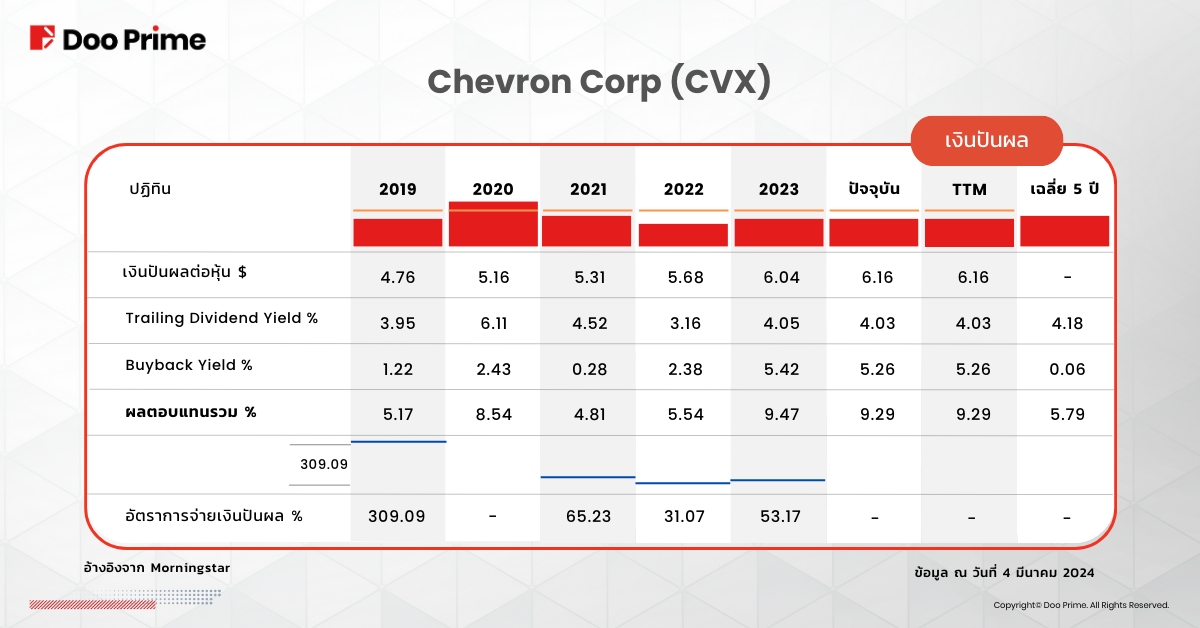

Chevron (CVX)

Chevron มีความโดดเด่นในฐานะบริษัทน้ำมันและก๊าซรายใหญ่ โดยให้อัตราผลตอบแทนจากเงินปันผลสูงกว่า 3.5% อย่างไรก็ตาม สิ่งสำคัญคือต้องรับทราบว่าอุตสาหกรรมน้ำมันและก๊าซต้องเผชิญกับความผันผวนของราคาน้ำมันโดยธรรมชาติ เป็นการเพิ่มความเสี่ยงอีกระดับหนึ่ง

แม้ว่าอุตสาหกรรมจะมีความผันผวน แต่ Chevron ก็มีประวัติการจ่ายเงินปันผลที่โดดเด่น พวกเขาเพิ่มการจ่ายเงินทุกปีเป็นเวลา 37 ปีติดต่อกันที่น่าประทับใจ ซึ่งถือเป็นเวลาที่ยาวที่สุดเป็นอันดับสองในภาคอุตสาหกรรมน้ำมัน

นอกเหนือจากการจ่ายเงินปันผลอย่างสม่ำเสมอ อัตราการเติบโตของเงินปันผลของ Chevron ยังช่วยยกระดับศักยภาพการลงทุนของบริษัทอีกด้วย บริษัทมีอัตราการจ่ายเงินที่สูงกว่าค่าเฉลี่ยอย่างต่อเนื่องในช่วงห้าปีที่ผ่านมา แม้ว่าจะมีผลตอบแทนสูงถึง 4.3% ก็ตาม ผลการดำเนินงานนี้บ่งชี้ว่ายังมีช่องว่างเพียงพอสำหรับการจ่ายเงินปันผลที่เพิ่มขึ้นอย่างต่อเนื่องในอัตราที่ดี

ความแข็งแกร่งทางการเงินของ Chevron แสดงให้เห็นจากผลตอบแทนที่เอื้อเฟื้อของผู้ถือหุ้น ในปี 2023 พวกเขาคืนเงินจำนวน 26 พันล้านดอลลาร์สหรัฐ ทำลายสถิติให้แก่ผู้ถือหุ้น โดย 11.3 พันล้านดอลลาร์สหรัฐจะจัดสรรผ่านการจ่ายเงินปันผล และ 14.9 พันล้านดอลลาร์สหรัฐที่จัดสรรให้กับการซื้อคืนหุ้น การซื้อคืนที่เพิ่มขึ้น 32% เมื่อเทียบกับปี 2022 แสดงให้เห็นถึงความมุ่งมั่นของพวกเขาต่อมูลค่าของผู้ถือหุ้น แม้ว่าจะเพิ่มเงินปันผลต่อหุ้น 6% และรักษาเงินสดจ่ายรวมสำหรับเงินปันผลให้สูงกว่ายอดรวมของปี 2022 เพียง 3% เท่านั้น

ตัวชี้วัดทางการเงิน

ปัจจุบัน Chevron ให้อัตราเงินปันผลที่น่าสนใจที่ 4.14% เงินปันผลต่อหุ้นอยู่ที่ 1.63 เหรียญสหรัฐ (ต่อปีที่ 6.16 เหรียญสหรัฐ) แม้ว่าผลผลิตจะมีความผันผวนในช่วงหลายปีที่ผ่านมา โดยเฉพาะอย่างยิ่งในช่วงหลังการระบาดใหญ่ แต่โดยทั่วไปผลผลิตกลับคืนสู่ค่าเฉลี่ยในอดีต

สัญญาณเตือนของหุ้นปันผล

แม้ว่าจะปฏิเสธไม่ได้ว่าเสน่ห์ของหุ้นนี้คือการให้ผลตอบแทนสูง แต่การเข้าถึงหุ้นด้วยความระมัดระวังเป็นสิ่งสำคัญ อัตราผลตอบแทนเลขสองหลักมักมาพร้อมกับความเสี่ยงที่สำคัญ การศึกษาหาความรู้อย่างกว้างขวางถือเป็นสิ่งสำคัญก่อนที่จะลงทุนในบริษัทดังกล่าว สิ่งที่เป็นสัญญาณเตือนที่ควรระมัดระวังมีดังนี้

- อัตราส่วนเงินปันผล (Payout ratio) ไม่ยั่งยืน: อัตราการจ่ายเงินจะเปรียบเทียบจำนวนเงินปันผลที่บริษัทจ่ายให้กับกำไรสุทธิ อัตราส่วนที่เกิน 100% บ่งชี้ว่าบริษัทจ่ายเงินปันผลมากกว่าที่ได้รับ ซึ่งไม่ยั่งยืนในระยะยาว

- หนี้ที่เพิ่มขึ้นอย่างรวดเร็ว: บริษัทที่ต้องพึ่งพาหนี้สินจำนวนมากเพื่อรักษาการจ่ายเงินปันผลมีความเสี่ยงที่จะถูกผิดนัดชำระหนี้หากผลการดำเนินงานอ่อนแอลง

- รายได้ (Earnings) ลดลง: บริษัทที่มีรายได้ลดลงอย่างต่อเนื่องอาจประสบปัญหาในการรักษาการจ่ายเงินปันผลในอนาคต

โปรดจำไว้ว่า อย่าถูกล่อลวงจากจำนวนเงินปันผลเพียงอย่างเดียว จัดลำดับความสำคัญของภาพรวมบริษัท รวมถึงศึกษาความมั่นคงทางการเงิน และแนวโน้มการเติบโตในระยะยาว บริษัทที่มีประวัติความสามารถในการทำกำไรสม่ำเสมอ มีระดับหนี้ที่สามารถจัดการได้ และอัตราการจ่ายเงินปันผลที่ยั่งยืน น่าจะเป็นการลงทุนที่เชื่อถือได้และปลอดภัยมากขึ้น

การเปิดเผยข้อมูลความเสี่ยง

การซื้อขายเครื่องมือทางการเงินมีความเสี่ยงสูง เนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงิน เนื่องจากความเคลื่อนไหวทางการตลาดที่ไม่พึงประสงค์และคาดการณ์ไม่ได้ ซึ่งอาจทำให้เกิดความเสียหายแก่นักลงทุนในระยะเวลาที่รวดเร็วได้ ผลการลงทุนในอดีตไม่สามารถชี้วัดความสำเร็จหรือผลกำไรในการลงทุนได้ การลงทุนด้านนี้เกี่ยวข้องกับมาร์จินและเลเวอเรจ ซึ่งการลงทุนจำนวนเล็กน้อยอาจส่งผลประทบมากได้ ดังนั้น นักลงทุนควรเตรียมรับความเสียหายที่อาจเกิดขึ้นจากการซื้อขาย

โปรดอ่านและทำความเข้าใจความเสี่ยงของการซื้อขายเครื่องมือทางการเงินอย่างถี่ถ้วนก่อนที่จะทำธุรกรรมกับ Doo Prime หากมีข้อสงสัยในการลงทุน ควรขอคำแนะนำจากผู้เชี่ยวชาญ สำหรับข้อมูลเพิ่มเติม สามารถดูได้ที่ข้อมูลข้อตกลงการทำธุรกรรมและการเปิดเผยข้อมูลความเสี่ยง

ข้อความปฏิเสธการรับผิดชอบตามกฎหมาย

ข้อมูลนี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปแก่สาธารณะเท่านั้น ข้อมูลไม่ควรถูกตีความเป็นคำปรึกษาทางด้านการลงทุน คำแนะนำ ข้อเสนอ หรือคำเชิญชวนเพื่อซื้อหรือขายเครื่องมือทางการเงินใด ๆ ข้อมูลที่นำเสนอในบทความนี้จัดทำขึ้นโดยโดยไม่มีการอ้างอิงหรือพิจารณาถึงจุดประสงค์การลงทุนหรือสถานะทางการเงินของผู้ใดผู้หนึ่งแต่อย่างใด การอ้างอิงถึงประสิทธิภาพของเครื่องมือทางการเงินในอดีต เครื่องมือทางการดัชนี หรือผลิตภัณฑ์การลงทุนไม่ใช่ตัวบ่งชี้ที่เชื่อถือได้สำหรับผลลัพธ์ในอนาคต Doo Prime ไม่รับรองและรับประกันข้อมูล และไม่รับผิดชอบต่อการสูญเสียหรือความเสียหายทั้งทางตรงและทางอ้อมอันเป็นผลมาจากความไม่ถูกต้องหรือความไม่สมบูรณ์ของข้อมูล Doo Prime ไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายที่เป็นผลมาจากความเสี่ยงการซื้อขาย กำไร หรือขาดทุนทั้งทางตรงและทางอ้อมที่เกี่ยวข้องกับการลงทุนส่วนบุคคล

หน้าแรก

หน้าแรก