หุ้นในกลุ่มอุตสาหกรรมป้องกันประเทศ หรือเรียกกันอีกชื่อว่า “หุ้นกลุ่มกลาโหม” ของสหรัฐกำลังได้รับผลกระทบ นักลงทุนต่างจับตามองอย่างใกล้ชิด หลังจากทรัมป์ประกาศยุติสงครามที่ยืดเยื้อมานาน

ช่วงเวลาที่ผ่านมา หลายบริษัทที่เกี่ยวกับด้านการป้องกันประเทศอยู่ในช่วงขาขึ้นจากความขัดแย้งทั่วโลก แต่ตอนนี้เมื่อทรัมป์หันมาให้คำมั่นว่าจะลดการแทรกแซงทางทหาร ทำให้สถานการณ์ในตลาดตอนนี้เปลี่ยนไปยังไงบ้าง? มาอ่านต่อกัน

ทำไมหุ้นกลุ่มกลาโหมสหรัฐถึงร่วง?

อุตสาหกรรมป้องกันประเทศได้รับผลประโยชน์จากสงครามและความขัดแย้งมาโดยตลอด การใช้จ่ายทางทหารถูกใช้ไปกับเชื้อเพลิง อาวุธ และการพัฒนาเทคโนโลยีต่างๆ เมื่อมีส

ครามเกิดขึ้น มูลค่าหุ้นก็เพิ่มขึ้นตาม แต่ในทางกลับกัน เมื่อมีการเจรจาเพื่อสันติภาพ ทำให้มูลค่าลดลง

สิ่งที่กำลังเกิดขึ้นขณะนี้ ทรัมป์ต้องการที่จะลดบทบาททางทหารและหันมาให้ความสำคัญกับการเจรจาทางการทูตแทน ส่งผลให้นักลงทุนเกิดความวิตกกังวลและเทขายหุ้นของอุตสาหกรรมนี้

ทรัมป์กำลังเปลี่ยนแปลงอะไร?

ทรัมป์ประกาศชัดเจนว่าไม่มีสงครามที่ไม่มีวันจบสิ้นน หรือ No more endless wars นั่นหมายความว่าสหรัฐจะถอนกำลังทหารออกจากจุดต่างๆทั่วโลก ตัวอย่างที่เห็นได้ชัด คือ

- ถอนกำลังทหารออกจากตะวันออกกลางและยุโรป

- ลดงบประมาณทางทหารและให้ความสำคัญกับนโยบายในประเทศ

- ลดการแทรกแซงคสามขัดแย้งระหว่างประเทศ

สำหรับบริษัทด้านการป้องกันประเทศอาจตกอยู่ที่นั่งลำบาก เพราะการทำสัญญากับรัฐบาลอาจลดลง การซื้อขายอาวุธระหว่างประเทศอาจชะลอตัวลง ทำให้นักลงทุนมองเห็นถึงความเสี่ยงและทะยอยขายหุ้นออกไป

หุ้นสหรัฐ vs. หุ้นยุโรป ใครได้รับผลกระทบมากกว่ากัน?

เริ่มจากวิเคราะห์ผลประกอบการของหุ้นป้องกันประเทศของสหรัฐ จะเห็นว่ากำลังอยู่ในจุดขาลง

ตลอดเดือนที่ผ่านมา:

| หุ้น | ผลประกอบการ |

| Lockheed Martin (LMT) | -11.74% |

| Northrop Grumman: (NOC) | -10.84% |

| General Dynamics (GD) | -9.49% |

| AXON Enterprise (AXON) | -15.53 |

แต่ในขณะที่หุ้นยุโรปกลับพุ่งขึ้นอย่างรวดเร็ว

| หุ้น | ผลประกอบการ |

| Rheinmetall (RHM.DE) | +32.70 |

| Thales (FR) | +23.11 |

| BAE Systems (GB) | +8.24 |

| Airbus (EU) | +1.5 |

การดิ่งลงของหุ้นกลุ่มนี้อาจเกี่ยวข้องกับข่าวที่ว่า กระทรวงกลาโหมของสหรัฐกำลังเตรียมตัดงบประมาณก่อนการตรวจสอบความโปร่งใสของงบประมาณกลาโหม จาก DOGE (Department of Government Efficiency) ที่นำโดยอีลอน มักส์

แต่ในทางกลับกัน หุ้นกลุ่มนี้ดันเป็นกลุ่มที่นักลงทุนให้ความสนใจเนื่องจากผลประกอบการเป็นไปในทิศทางขาขึ้น และคาดว่าการใช้จ่ายทางทหารของยุโรปจะเพิ่มมากขึ้น เพื่อชดเชยบทบาทของรัฐบาลสหรัฐที่ลดลง

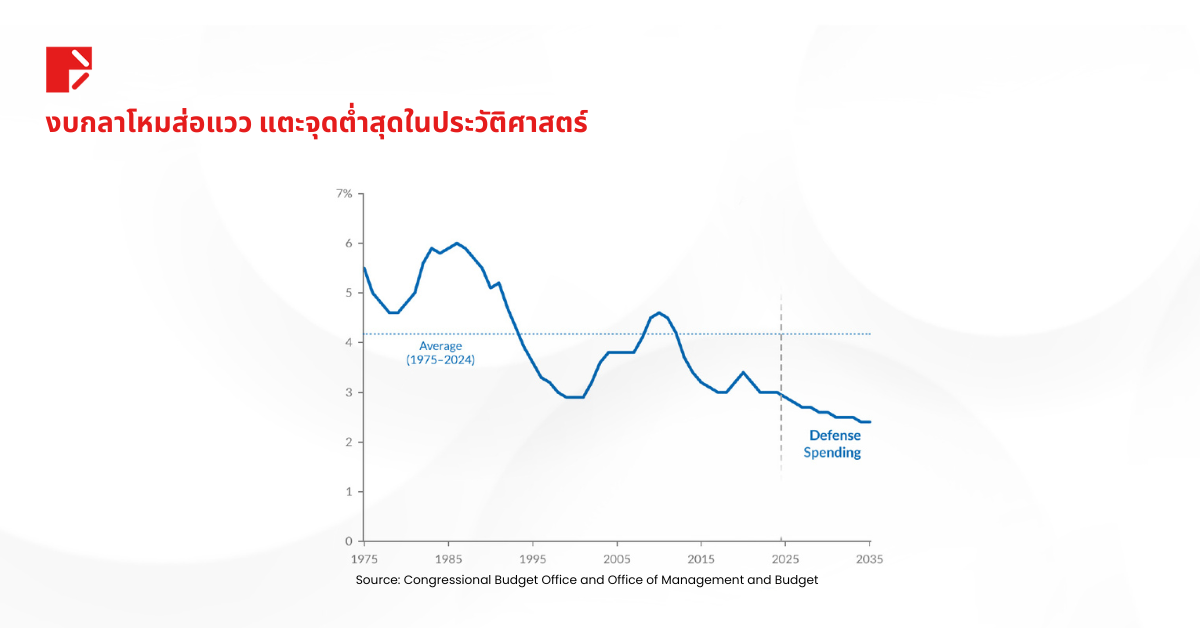

ผลกระทบหลังงบกระทรวงกลาโหมถูกเฉือน

ทรัมป์มีแผนลดงบประมาณของกระทรวงกลาโหมสหรัฐฯ (เพนตากอน) 8% ต่อปี เป็นเวลา 5 ปี

ถือว่าเป็นงบประมาณที่มีมูลค่าสูงถึง 50,000 ล้านดอลลาร์ โดยงบประมาณส่วนนี้จะถูกย้ายไปใช้กับความมั่นคงชายแดนและเทคโนโลยีโดรนแทน ซึ่งส่งผลกระทบต่อตลาดและเป็นที่มาของหุ้นป้องกันประเทศร่วงหนัก

ตัวอย่างบริษัทมีบทบาทสำคัญในอุตสาหกรรมกลาโหมอย่าง Palantir Technologies เป็นบริษัทเทคโนโลยีที่เชี่ยวชาญด้าน AI และ Big Data Analytics ที่ให้บริการแก่หน่วยข่าวกรอง กองทัพและภาคอื่นๆ ซึ่งหลังจากที่มีการประกาศข่าวเรื่องงบประมาณออกมา ส่งผลให้หุ้น Palantir Technologies ลดลงถึง 10%

โรเบิร์ต ซาเลสเซส รองปลัดกระทรวงกลาโหม กล่าวว่า การตัดงบประมาณนี้จะช่วยปรับปรุงค่าใช้จ่ายให้มีประสิทธิภาพมากขึ้น แต่ก็ปฏิเสธไม่ได้ว่าบริษัทผู้รับเหมาที่เกี่ยวข้อง อาจได้รับผลประทบในแง่ของการเสียหายรายได้มหาศาล

จุดเปลี่ยนภูมิศาตร์ความขัดแย้งรัสเซีย-ยูเครน

ทรัมป์ต้องการหยุดสงครามในยูเครนและหันมาสนับสนุนให้มีการเจรจาแบบสันติภาพ แต่ทาง Zelensky ผู้นำยูเครนกลับไม่เห็นด้วย และต้องการสู้ต่อ

ทางด้านสหภาพยุโรป (EU) ก็ไม่เห็นด้วยจากการที่มีการยุติสงครามที่รวดเร็วเกินไป และยังมองว่ารัสเซียยังคงเป็นภัยคุกคามระยะยาว

สถานการณ์เหล่านี้ทำให้นักลงทุนหันมาลงทุนในยุโรปมากขึ้น โดยเฉพาะหุ้นกลาโหม เพราะมีความเชื่อว่าทางยุโรปเองก็ต้องให้ความสำคัญกับการใช้จ่ายทางทหารมากขึ้น เพื่อป้องกันตัวเองจากการถูกภัยคุกคาม ส่งผลให้บริษัทเยอรมัน ฝรั่งเศษ และอังกฤษได้รับผลประโยชน์จากเรื่องนี้

ความสั่นคลอนกับการจับมือพันธมิตร

นโยบาย “American First” ของทรัมป์กำลังสร้างความสั่นสะเทือนให้กับพันธมิตรทั่วโลก สหรัฐถอนตัว ทำให้ NATO วิตกกังวลว่าพวกเขาจะสามารถพึ่งพาสหรัฐด้านการปกป้องประเทศได้อยู่ไหม หลายประเทศก็ชักจะเริ่มไม่แน่ใจ

ความไม่แน่นอนในพันธมิตร NATO ทำให้ประเทศต่างๆในยุโรปเริ่มจัดซื้ออาวุธ รถถัง และเครื่องบินรบมากขึ้น ซึ่งนี่ก็เป็นหนึ่งในเหตุผลที่ทำให้หุ้นยุโรปดีดขึ้นสวนทางกับหุ้นกลาโหมของสหรัฐ

อนาคตของหุ้นกลุ่มป้องกันประเทศจะเป็นอย่างไรต่อไป?

ว่านี่อาจจะไม่ได้เป็นจุดจบของหุ้นกลุ่มนี้ แต่เป็นเพียงแต่สถานการณ์ที่ไม่แน่นอนเท่านั้น

เรื่องนี้มองได้ 2 แง่ ถ้าหากทรัมป์ยังคงเดินหน้ามุ่งเน้นสันติภาพ หุ้นกลาโหมก็ยังคงซบเซา แต่ถ้าหากความขัดแย้งกลับขึ้นมาอีกครั้ง ก็อาจทำให้หุ้นกลุ่มนี้ฟื้นตัวขึ้นมา

ซึ่งไม่ต่างกับนักวิเคราะห์ที่ก็มองเป็นหลากหลายมุมมอง บางฝ่ายอาจมองว่านี่คือโอกาสในการเข้าซื้อ บางฝ่ายเตือนว่าอุตสาหกรรมอาจกำลังก้าวเข้าสู่ยุคใหม่

สิ่งที่น่าเก็บไปคิด :

งบประมาณกลาโหมในปี 2025 จะมีแนวโน้มลดหรือไม่?

ความตึงเครียดทางภูมิศาสตร์ หากเกิดความขัดแย้งขึ้นอีก หุ้นก็มีแนวโน้มกลับมา

รายงานผลประกอบการ บริษัทอาจต้องปรับคาดการณ์รายได้

สรุปนักลงทุนในกลุ่ม “หุ้นกลุ่มกลาโหม”ควรกังวลหรือไม่?

คิดว่าไม่จำเป็นต้องกังวลมากเท่าไหร่ เพราะถึงแม้จะมีการปรับเปลี่ยนงลประมาณ แต่อุตสาหกรรมกลาโหมจะยังคงมีความสำคัญระยะยาว สหรัฐยังคงพึ่งพากำลังทางทหาร แต่แค่รูปแบบการใช้เงินอาจเปลี่ยนไป

บริษัทอาจเปลี่ยนไปเน้นเทคโนโลยีมากขึ้น เช่น Cybersecurity ปัญญาประดิษฐ์ และเทคโนโลยีอื่นๆ แทนการผลิตอาวุธแบบเดิม

นักลงทุนอาจลองพิจารณาปรับกลยุทธ์การลงทุนเพื่อให้สอดคล้องกับการพัฒนาของกลาโหม แต่ก็ต้องถามตัวเองว่าคุณพร้อมสำหรับการเปลี่ยนแปลงหรือไม่?

ติดตามบทวิเคราะห์อื่นๆของเราที่นี่