ค่าเงินดอลลาร์สหรัฐ ซึ่งเคยเป็นสัญลักษณ์แห่งอำนาจทางการเงินระดับโลก อาจกำลังก้าวเข้าสู่ยุคใหม่ ที่มูลค่าของมันถูกลดทอนอย่างมีกลยุทธ์จากภายใน

และคนที่อยู่ศูนย์กลางของเรื่องนี้ก็คือ? โดนัลด์ ทรัมป์

ในขณะที่ทรัมป์เดินหน้าวางแผนสำหรับอีกสี่ปีข้างหน้า มีสัญญาณบางอย่างที่บ่งชี้ว่าเขาอาจกำลังกดดันธนาคารกลางสหรัฐให้ลดค่าเงินดอลลาร์อย่างตั้งใจ ไม่ใช่แค่ในเชิงเศรษฐกิจ แต่เป็นอาวุธทางการเมืองด้วย

ดังนั้น ทรัมป์กำลังทำให้ดอลลาร์สหรัฐร่วงโดยตั้งใจจริงหรือไม่? มาดูหลักฐานกัน

ค่าเงินดอลลาร์อ่อนลง ช่วยแก้ปัญหาหลายอย่างให้ทรัมป์ได้

การลดค่าเงินดอลลาร์สหรัฐลงประมาณ 25–30% ภายในสองสามปีข้างหน้า อาจฟังดูรุนแรง แต่ก็อาจเป็นสิ่งที่ทรัมป์ต้องการโดยตรง

เหตุผลมีดังนี้:

- การขาดดุลการค้าลดลง: ค่าเงินดอลลาร์ที่อ่อนลงจะทำให้สินค้าส่งออกของสหรัฐมีราคาถูกลงและแข่งขันได้ดีขึ้นในต่างประเทศ ซึ่งช่วยลดช่องว่างการค้าและสร้างผลงานให้ทรัมป์ได้ไม่ยาก

- ความต้องการพันธบัตรสหรัฐจากต่างประเทศเพิ่มขึ้น: ค่าเงินดอลลาร์ที่อ่อนค่าลงอาจจูงใจให้ธนาคารกลาง เช่น ธนาคารกลางจีนหรืออิรัก เพิ่มการถือครองดอลลาร์สหรัฐและพันธบัตรเพื่อช่วยพยุงค่าเงินของตนเอง

- ราคาสินทรัพย์พุ่งขึ้น: เมื่อดอลลาร์อ่อนค่าลง กำลังซื้อจะลดลง ส่งผลให้ราคาหุ้น สินค้าโภคภัณฑ์ และคริปโตปรับตัวสูงขึ้น ซึ่งทำให้ตลาดดูแข็งแกร่งกว่าความเป็นจริง

- ข้อได้เปรียบด้านโซนค่าเงิน: ค่าเงินดอลลาร์ที่อ่อนลงอาจกระตุ้นให้บริษัทข้ามชาติจำนวนมากย้ายการดำเนินงานเข้าสู่สหรัฐ เพื่อหลีกเลี่ยงความเสี่ยงจากอัตราแลกเปลี่ยน

พูดง่ายๆ คือ การทำให้ดอลลาร์อ่อนลงสามารถตอบโจทย์ได้ทั้งการเมืองและเศรษฐกิจในคราวเดียวกัน

ตลาดเริ่มสะท้อนสิ่งนี้แล้วหรือยัง?

พฤติกรรมของตลาดในปี 2025 สะท้อนแนวคิดนี้ได้อย่างน่าสนใจ นี่คือสิ่งที่เกิดขึ้นตั้งแต่ระดับราคาต่ำสุดที่ผ่านมา:

- อัตราผลตอบแทนพันธบัตรสูงขึ้น แต่ตลาดหุ้นยังพุ่งต่อเนื่อง

- บิตคอยน์และคริปโตเคอร์เรนซีอื่นๆ ทำจุดสูงสุดใหม่อย่างต่อเนื่อง

- ราคาทองคำซื้อขายใกล้จุดสูงสุดตลอดกาล

- ค่าเงินดอลลาร์อ่อนค่าลงอย่างต่อเนื่อง

สิ่งเหล่านี้ไม่ได้เกิดขึ้นโดยบังเอิญ แต่สะท้อนถึงการกำหนดมูลค่าทรัพย์สินใหม่ภายใต้ยุคใหม่ของ “การลดค่าเงิน”

และยุคนั้นกำลังถูกขับเคลื่อนอย่างเงียบๆ โดยประเทศเศรษฐกิจมหาอำนาจทั่วโลก

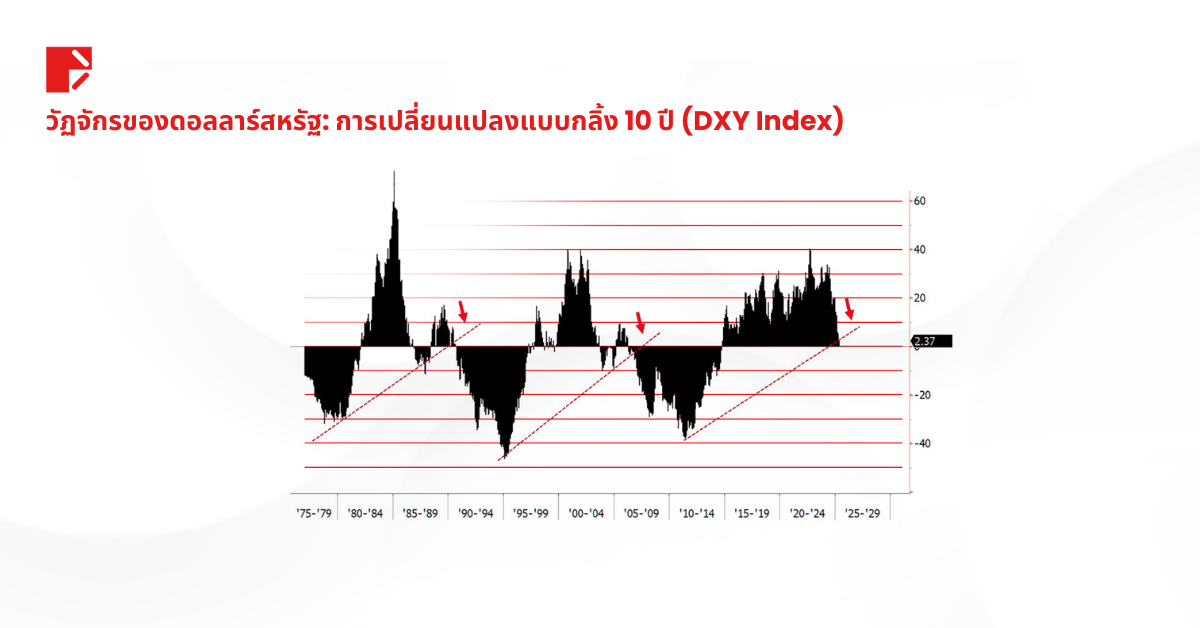

วัฏจักรหลายปีของค่าเงินดอลลาร์สหรัฐ

กราฟนี้แสดงให้เห็นว่าค่าเงินดอลลาร์สหรัฐมีรูปแบบวัฏจักรซ้ำทุกๆ 10 ปี โดยแต่ละรอบมักจบลงด้วยการกลับตัวอย่างรุนแรง และในวันนี้ DXY กำลังเข้าสู่ช่วงเริ่มต้นของการอ่อนค่าครั้งใหญ่รอบใหม่

ผลที่ตามมา? มีโอกาสที่ดอลลาร์จะอ่อนค่าต่อไป โดยเฉพาะหากนโยบายกดค่าเงินของทรัมป์เริ่มเป็นรูปธรรม และธนาคารกลางสหรัฐฯ ถูกกดดันทางการเมืองให้ลดดอกเบี้ย

ธนาคารกลางทั่วโลกกำลังเดินหน้าเต็มสูบ

ไม่ใช่แค่สหรัฐฯ เท่านั้นที่กำลังลดค่าเงินของตนเอง ยูโรโซน จีน และญี่ปุ่น ต่างก็ดำเนินมาตรการกระตุ้นเศรษฐกิจเช่นกัน ได้แก่:

- การกดอัตราผลตอบแทนพันธบัตร

- การแทรกแซงค่าเงิน

- การอัดฉีดสภาพคล่อง

- โครงการกระตุ้นเศรษฐกิจผ่านหนี้ภาครัฐ

การดำเนินนโยบายร่วมกันเหล่านี้ผลักดันให้ตลาดทั่วโลกเข้าสู่โหมดยอมรับความเสี่ยงอย่างกว้างขวาง หุ้นพุ่งขึ้น ความต้องการพันธบัตรลดลง และสกุลเงินปลอดภัยอ่อนค่า

นี่ไม่ใช่เรื่องบังเอิญ ดอลลาร์กำลังกลายเป็นหมากตัวสำคัญในเกมเศรษฐกิจระดับโลก

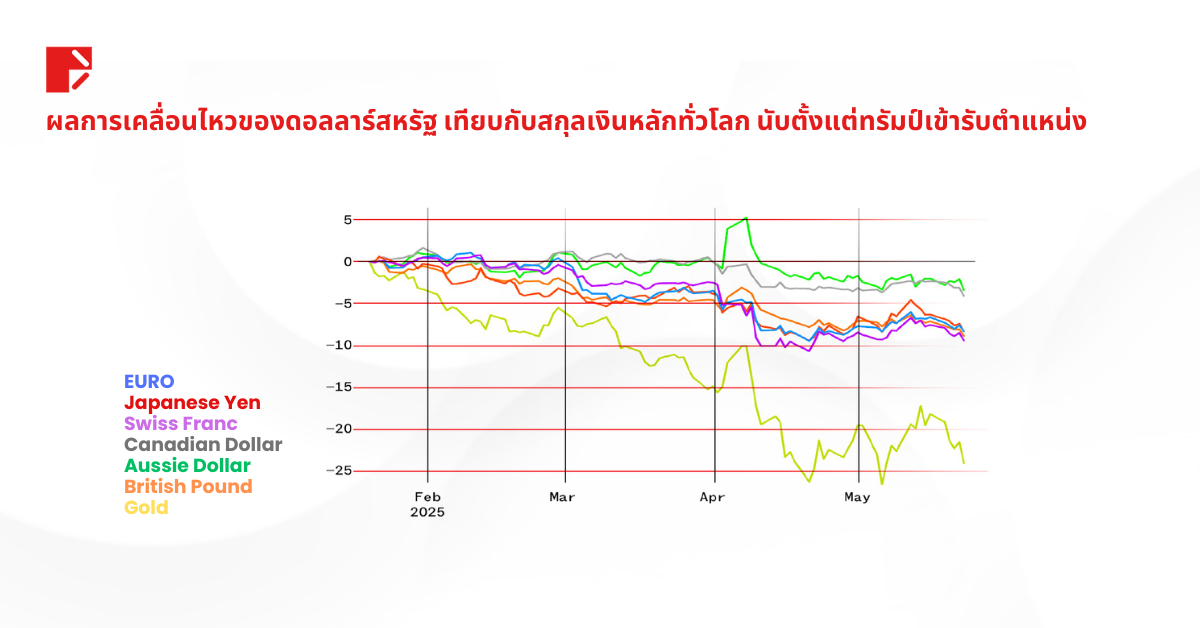

ดอลลาร์สหรัฐฯ เทียบกับสกุลเงินหลักทั่วโลก

จากกราฟด้านบนจะเห็นได้ว่าดอลลาร์สหรัฐฯ อ่อนค่าลงอย่างชัดเจน ไม่เพียงแค่เมื่อเทียบกับสกุลเงินของประเทศตลาดเกิดใหม่ แต่รวมถึงสกุลเงินของประเทศพัฒนาแล้วด้วย

สารที่ได้จากภาพนี้คือ ตลาดโลกกำลังลดความเสี่ยงจากการถือครองดอลลาร์อย่างเงียบ ๆ เพราะคาดว่าค่าเงินดอลลาร์จะยังคงอ่อนค่าต่อไป

ผู้ชนะ? ทองคำแบบขาดลอย หากดอลลาร์ยังอ่อนค่าอย่างต่อเนื่อง เม็ดเงินลงทุนจำนวนมากอาจไหลเข้าสู่สินทรัพย์ทางเลือกอย่างทองคำ สินค้าโภคภัณฑ์ คริปโต และสินทรัพย์ที่ไม่อิงดอลลาร์มากยิ่งขึ้น

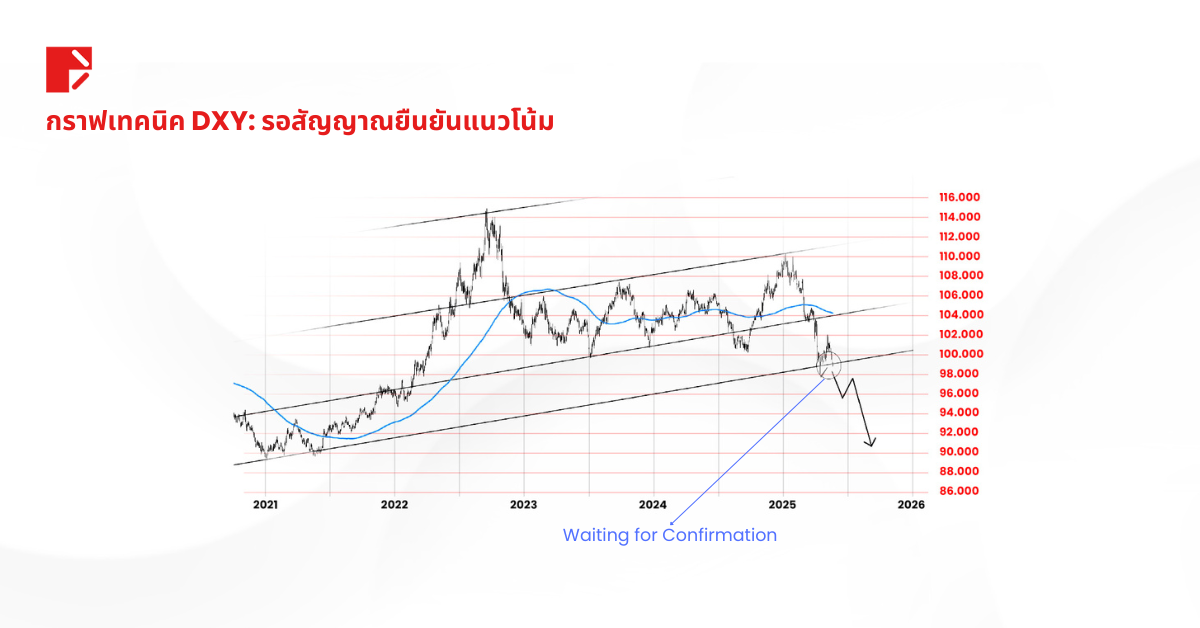

ภาพทางเทคนิคของดอลลาร์สหรัฐฯ

ที่ผ่านมา เราได้พูดถึงปัจจัยเชิงมหภาคและมุมมองโดยรวมแล้ว แต่เมื่อมองในเชิงเทคนิคแล้ว ดอลลาร์กำลังส่งสัญญาณอะไร?

ปรากฏว่าภาพทางเทคนิคก็สอดคล้องกับสิ่งที่เล่าไว้ก่อนหน้า

ดัชนีดอลลาร์ (DXY) ขณะนี้กำลังเคลื่อนไหวใกล้ระดับแนวรับระยะยาวสำคัญที่บริเวณ 98 ถึง 99 หากไม่สามารถยืนอยู่เหนือระดับนี้ได้ ก็อาจเป็นจุดเริ่มต้นของการร่วงลงต่อไปที่แนวรับบริเวณ 9

ในเชิงเทคนิค สิ่งนี้แปลว่ารอบขาขึ้นของดอลลาร์กำลังอยู่ในภาวะเสี่ยงที่จะจบลงหากหลุดแนวรับดังกล่าวลงมา ก็อาจเป็นการยืนยันการเข้าสู่แนวโน้มขาลงหลายปี

และถ้าทั้งหมดนี้เกิดขึ้นพร้อม ๆ กับที่ทรัมป์ยังคงกดดันให้ลดดอกเบี้ยล่ะ? ดอลลาร์อาจอ่อนค่าลงเร็วกว่าที่หลายคนคาดไว้มาก

จะเกิดอะไรขึ้นกับสินทรัพย์ประเภทอื่นบ้าง?

ลองดูผลกระทบแบบโดมิโนที่อาจเกิดขึ้น:

- หุ้น: กำไรของบริษัทข้ามชาติอาจดูดีขึ้นเมื่อแปลงกลับเป็นดอลลาร์ที่อ่อนค่า ตลาดจะดูแข็งแกร่งกว่าความเป็นจริง

- ทองคำ: เมื่อค่าเงินกระดาษอ่อนค่าลง ทองคำจะดูมีเสน่ห์มากขึ้น ดอลลาร์อ่อนอาจเป็นเชื้อเพลิงให้ราคาทองพุ่ง

- คริปโต: บิตคอยน์ ซึ่งมักถูกมองว่าเป็นสินทรัพย์ต้านค่าเงินกระดาษ จะได้อานิสงส์จากกระแสการลดค่าเงิน

- สินค้าโภคภัณฑ์: ราคาน้ำมันและสินค้าเกษตรอาจปรับขึ้นเมื่อผู้ผลิตทั่วโลกตอบสนองต่อดอลลาร์ที่อ่อนลง

พูดอีกอย่างคือ ทรัมป์อาจไม่ได้แค่อ่อนค่าดอลลาร์ แต่กำลังเร่งการปรับมูลค่าสินทรัพย์โดยใช้ภาพเศรษฐกิจบูมบังหน้า

ข้อสรุปสุดท้าย: ทั้งหมดนี้คือแผนใช่หรือไม่?

แม้จะยากที่จะพิสูจน์เจตนา แต่สัญญาณที่ปรากฏนั้นชัดเจน:

- ทรัมป์กดดันเฟดให้ลดดอกเบี้ยอย่างต่อเนื่อง

- วิสัยทัศน์ทางเศรษฐกิจของเขาเอื้อต่อดอลลาร์ที่อ่อนค่า

- พฤติกรรมของตลาดในปัจจุบันก็สอดคล้องกับทฤษฎีนี้

ดังนั้น ทรัมป์กำลังทำลายค่าเงินดอลลาร์โดยตั้งใจหรือเปล่า?

ถ้าไม่ถึงกับทำลาย ก็ดูเหมือนไม่ได้พยายามจะช่วยมันไว้เช่นกัน

ไม่ว่าจะเป็นเพื่อเพิ่มความสามารถในการแข่งขัน เพิ่มกำไรบริษัท หรือปั่นราคาสินทรัพย์ ทุกอย่างบ่งชี้ว่าเป็นการลดค่าเงินอย่างมีกลยุทธ์

และตลาดก็ไม่ได้ต่อต้าน แต่ว่ากลับตอบรับมันด้วยซ้ำ

การเปิดเผยความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินพื้นฐาน เนื่องจากความเคลื่อนไหวของตลาดที่ไม่พึงประสงค์และคาดเดาไม่ได้ อาจเกิดการขาดทุนมากกว่าการลงทุนเริ่มต้นของท่านในระยะเวลาอันสั้น

โปรดตรวจสอบให้แน่ใจว่าท่านเข้าใจความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินแต่ละประเภทอย่างถ่องแท้ก่อนทำธุรกรรมกับเรา หากท่านไม่เข้าใจความเสี่ยงดังที่ได้อธิบายไว้ในนี้ ควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระ

ข้อจำกัดความรับผิดชอบ

ข้อมูลที่ปรากฏในบล็อกนี้มีไว้เพื่ออ้างอิงทั่วไปเท่านั้น ไม่ได้มีเจตนาให้เป็นคำแนะนำการลงทุน ข้อเสนอแนะ คำเชิญ หรือการเสนอขายหรือซื้อเครื่องมือทางการเงินใดๆ ทั้งนี้ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินเฉพาะของผู้รับข้อมูลแต่ละราย ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต D Prime และบริษัทในเครือไม่ให้การรับรองหรือรับประกันใดๆ เกี่ยวกับความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใดๆ อันเกิดจากการใช้ข้อมูลนี้หรือลงทุนตามข้อมูลดังกล่าว

กลยุทธ์ที่กล่าวถึงข้างต้นสะท้อนถึงความคิดเห็นของผู้เชี่ยวชาญและมีไว้เพื่อการอ้างอิงเท่านั้น ไม่ควรใช้หรือพิจารณาเป็นพื้นฐานในการตัดสินใจซื้อขายหรือคำเชิญชวนให้เข้าทำธุรกรรมใดๆ D Prime ไม่รับรองความถูกต้องหรือความครบถ้วนของรายงานนี้และปฏิเสธความรับผิดใดๆ ต่อความเสียหายที่เป็นผลมาจากการใช้รายงานนี้ คุณไม่ควรพึ่งพารายงานนี้แต่เพียงอย่างเดียวเพื่อทดแทนการตัดสินใจของคุณเอง ตลาดมีความเสี่ยงเสมอ และการลงทุนควรใช้ความระมัดระวัง