ราคาโลหะเงิน หรือ Silver พุ่งระเบิดในปี 2025 โลหะชนิดนี้ได้ทะยานขึ้นสู่จุดสูงสุดตลอดกาลใหม่ ในช่วงกลาง 50 ดอลลาร์ต่อออนซ์ ซึ่งปรับตัวขึ้นมากกว่าสองเท่าจากเมื่อตอนต้นปี ขณะนี้ได้กลายเป็นหนึ่งในสินค้าโภคภัณฑ์ที่เคลื่อนไหวรวดเร็วที่สุดของปี 2025 แซงหน้าแม้กระทั่งทองคำ

ยอดการค้นหาคำว่า “คาดการณ์ราคาโลหะเงิน”, “แนวโน้มโลหะเงิน ปี 2025”, และ “โลหะเงินจะแตะ $100 หรือไม่?” พุ่งสูงขึ้น รับกระแสการฝ่าวงล้อมที่ตลาดกำลังตื่นตัว การขยับตัวครั้งนี้ไม่ใช่เรื่องบังเอิญ แต่เป็นเพราะโลหะเงินได้ระเบิดทะลุกรอบราคาสำคัญที่เคยตรึงแนวโน้มไว้มานานหลายทศวรรษได้สำเร็จ

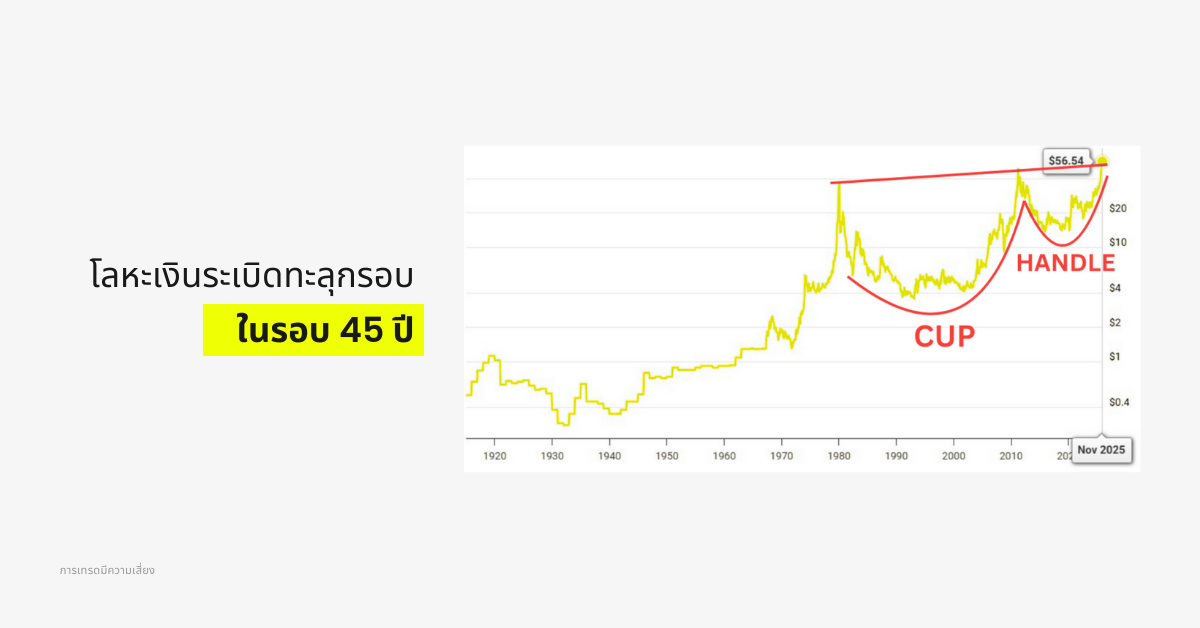

โลหะเงินได้ทะลุผ่านกรอบราคาระยะยาวที่คงอยู่มานานหลายทศวรรษ ด้วยความคาดหวังเรื่องการลดดอกเบี้ยของเฟด ความต้องการในภาคอุตสาหกรรมที่เพิ่มขึ้น และแพทเทิร์นกราฟ 100 ปีที่หาดูได้ยาก ซึ่งกำลังปรากฏชัดเจนขึ้นเรื่อยๆ ทำให้โลหะเงินกลายเป็นหนึ่งในตลาดที่ถูกจับตามองมากที่สุดในปีนี้

แนวโน้มการลดดอกเบี้ยของเฟด: มีความหมายอย่างไรต่อราคาโลหะ

หลังจากผ่านวัฏจักรการใช้นโยบายการเงินที่เข้มงวดที่สุดครั้งหนึ่งในประวัติศาสตร์สมัยใหม่ ตอนนี้ตลาดคาดการณ์ว่าธนาคารกลางสหรัฐฯ (Fed) จะเข้าสู่ระยะผ่อนคลายในปีถัดไป การคาดการณ์ว่าจะมีการลดดอกเบี้ยหลายครั้ง ประกอบกับเงินเฟ้อที่ยังคงอยู่และความตึงเครียดทางภูมิรัฐศาสตร์ ได้ช่วยหนุนความต้องการในโลหะมีค่าโดยรวม และโดยเฉพาะอย่างยิ่งในโลหะเงิน

อัตราดอกเบี้ยที่ต่ำลงมีความสำคัญเพราะ:

- ช่วยลดต้นทุนค่าเสียโอกาสในการถือครองสินทรัพย์ที่ไม่มีผลตอบแทนอย่างทองคำและ โลหะทองคำ

- มีแนวโน้มทำให้ค่าเงินดอลลาร์สหรัฐฯอ่อนค่าลง ซึ่งมักจะช่วยหนุนราคาสินค้าโภคภัณฑ์

- กระตุ้นให้นักลงทุนย้ายเงินไปสู่สินทรัพย์ที่ได้รับประโยชน์จากสภาพคล่องที่กลับมาอีกครั้ง

โลหะเงินได้ตอบสนองล่วงหน้าไปแล้ว ราคาได้ปรับตัวรับกับแนวคิดที่ว่าผลตอบแทนที่แท้จริง อาจมีแนวโน้มลดลงในปี 2026 แม้ว่าช่วงเวลาที่แน่นอนของการลดดอกเบี้ยจะยังไม่ชัดเจนก็ตาม

นักวิเคราะห์จากหลายสถาบันคาดการณ์ราคาเฉลี่ยของ โลหะเงินไว้ที่ช่วงกลาง 50 ถึงกลาง 60 ดอลลาร์สำหรับปี 2026 โดยมีบางสำนักที่มองบวกกว่านั้นและชี้เป้าไปสูงกว่า นักกลยุทธ์บางรายถึงกับโต้แย้งว่า หากแนวโน้มปัจจุบันของอัตราดอกเบี้ย อุปทาน และความต้องการลงทุนยังดำเนินต่อไป โลหะเงินหลักร้อยดอลลาร์ ก็มีความเป็นไปได้ในช่วงปลายทศวรรษ มุมมองเหล่านั้นยังคงเป็นการเก็งกำไรและอยู่ในฝั่งที่มองโลกในแง่ดีที่สุด แต่ก็แสดงให้เห็นว่าเรื่องราวทางมหภาคได้พลิกกลับมาเป็นใจให้กับโลหะทองคำมากแค่ไหน

แพทเทิร์นโลหะเงิน 100 ปี: การฝ่าวงล้อมระยะยาวที่หาได้ยาก

หนึ่งในองค์ประกอบที่น่าสนใจที่สุดคือ แพทเทิร์นกราฟโลหะเงินรอบ 100 ปี

โครงสร้างนี้ดูคล้ายกับรูปหูถ้วยกาแฟ ที่ใช้เวลาเกือบครึ่งศตวรรษในการก่อตัว และอีกครึ่งศตวรรษในการสร้างฐานเพื่อพาราคามาถึงจุดนี้

รูปแบบกราฟระยะยาวไม่ได้ปรากฏให้เห็นบ่อยนัก และเมื่อมันเกิดขึ้น เทรดเดอร์จะให้ความสนใจ การตั้งลำนี้ส่งสัญญาณถึงการเปลี่ยนแปลงในโครงสร้างตลาดระยะยาว มากกว่าจะเป็นเพียงการดีดตัวระยะสั้นการฝ่าวงล้อมเหนือจุดสูงสุดเดิมเป็นการยืนยันความสมบูรณ์ของแพทเทิร์น นี่คือเหตุผลที่เทรดเดอร์จำนวนมากกำลังกลับมาดูกราฟโลหะเงินระยะยาวและเปรียบเทียบกับการเคลื่อนไหวครั้งใหญ่ในอดีตของโลหะมีค่า

นักวิเคราะห์บางรายตั้งข้อสังเกตว่าทองคำเคยสร้างโครงสร้างที่คล้ายกันนี้ก่อนที่จะเกิดการพุ่งขึ้นอย่างรุนแรงในช่วงปี 2000 การเปรียบเทียบทางประวัติศาสตร์นี้เป็นส่วนหนึ่งที่ช่วยจุดกระแสความสนใจต่อกราฟระยะยาวของโลหะเงิน

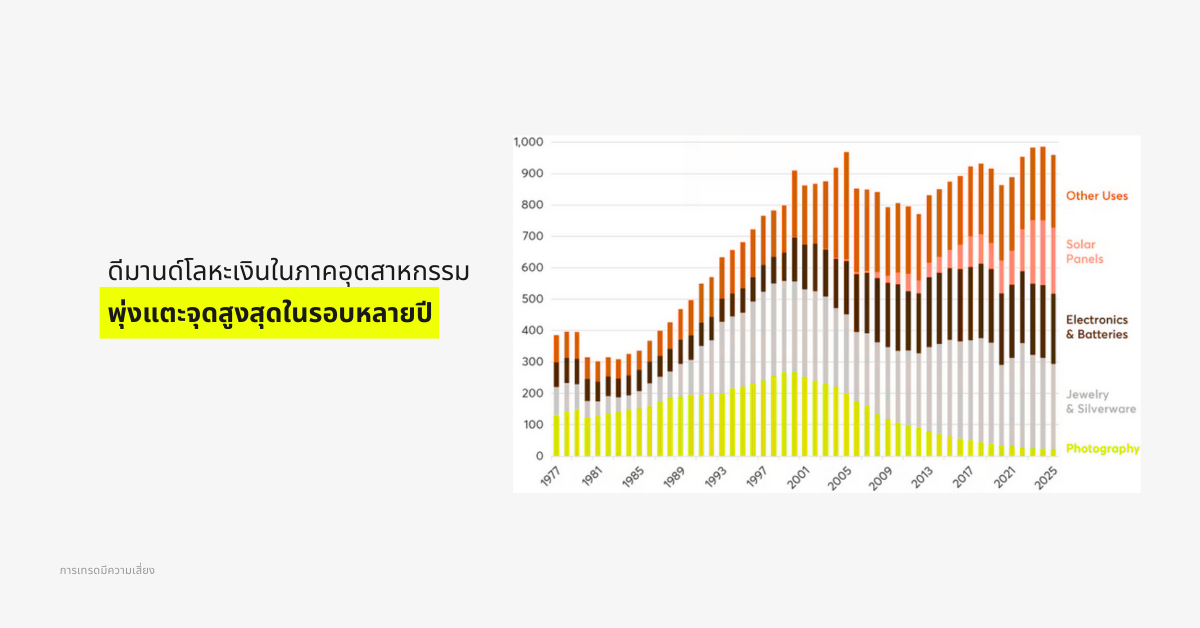

แนวโน้มอุตสาหกรรมโลหะเงิน: ทำไมดีมานด์ถึงโตต่อเนื่อง

ต่างจากทองคำ โลหะเงินมีฐานความต้องการในภาคอุตสาหกรรมที่ลึกซึ้ง

แนวโน้มอุตสาหกรรมของโลหะเงินยังคงเป็นหนึ่งในกลุ่มที่แข็งแกร่งที่สุดในบรรดาโลหะทั้งหมด ภาคส่วนหลักที่ขับเคลื่อนความต้องการ ได้แก่:

- พลังงานแสงอาทิตย์ (การใช้ปริมาณโลหะเงินที่สูงขึ้นช่วยเพิ่มประสิทธิภาพ)

- ยานยนต์ไฟฟ้า

- ฮาร์ดแวร์ AI และศูนย์ข้อมูล

- อิเล็กทรอนิกส์และเซมิคอนดักเตอร์

- การใช้งานทางการแพทย์และอุตสาหกรรม

ด้วยการขยายตัวของพลังงานสีเขียวทั่วโลก ความต้องการจากภาคพลังงานแสงอาทิตย์เพียงอย่างเดียวก็ยังคงเป็นแรงขับเคลื่อนต่อเนื่องหลายปี การผลิต EV และการเติบโตของอิเล็กทรอนิกส์ยังช่วยเพิ่มแรงหนุนอีกชั้นหนึ่ง แม้ว่าดีมานด์ภาคอุตสาหกรรมจะชะลอตัวในระยะสั้น แต่แนวโน้มการใช้งานในระยะยาวยังคงแข็งแกร่ง

ในขณะเดียวกัน โลหะเงินก็ยังคงมีพฤติกรรมเป็นเหมือนโลหะเพื่อการเงิน นักลงทุนซื้อมันในฐานะทางเลือกที่ถูกกว่าทองคำ เมื่อพวกเขากังวลเรื่องเงินเฟ้อ การเสื่อมค่าของสกุลเงิน หรือความเสี่ยงในระบบการเงิน

กล่าวอีกนัยหนึ่ง โลหะเงินมีความต้องการทั้งในแบบอุตสาหกรรมและสินทรัพย์ปลอดภัย ธรรมชาติแบบสองด้านนี้เป็นส่วนหนึ่งที่ทำให้ความผันผวนของราคาโลหะเงินสูงมาก เมื่อกิจกรรมทางอุตสาหกรรมและความต้องการเสี่ยงลดลงพร้อมกัน โลหะเงินอาจถูกเทขายอย่างหนัก แต่เมื่อทั้งสองปัจจัยฟื้นตัวพร้อมกัน ขาขึ้นก็อาจรุนแรงได้เช่นกัน ดังที่ปี 2025 ได้แสดงให้เห็นแล้ว

โลหะเงินมีมูลค่าต่ำกว่าความเป็นจริงเมื่อเทียบกับทองคำหรือไม่?

อีกหนึ่งประเด็นที่ปรากฏให้เห็นบ่อยครั้งในงานวิจัยและสื่อต่างๆ คือ อัตราส่วนทองคำต่อเงิน ในอดีต อัตราส่วนนี้มีการเคลื่อนไหวในวงกว้าง แต่ในช่วงไม่กี่ปีที่ผ่านมา มักจะทรงตัวอยู่ใกล้หรือเหนือระดับ 70 ซึ่งหมายความว่าต้องใช้โลหะเงินประมาณ 70 ออนซ์ เพื่อซื้อทองคำหนึ่งออนซ์

นักวิเคราะห์จำนวนมากโต้แย้งว่า เมื่อพิจารณาจาก:

- ความต้องการเชิงโครงสร้างจากพลังงานแสงอาทิตย์, EV และอิเล็กทรอนิกส์

- การขาดดุลอุปทานอย่างต่อเนื่องและความตึงตัวของสินค้าคงคลังจริง

- ความสนใจอย่างมากของนักลงทุนในโลหะมีค่าในฐานะ “เงินที่ปลอดภัย”

โลหะเงินดูเหมือนจะมีมูลค่าต่ำกว่าความเป็นจริงเมื่อเทียบกับทองคำที่อัตราส่วนปัจจุบัน แต่นั่นไม่ได้การันตีผลลัพธ์ใดๆ มันหมายความเพียงว่า หากทองคำยังคงแข็งแกร่งและอัตราส่วนขยับเข้าใกล้จุดต่ำสุดในประวัติศาสตร์ โลหะเงินจำเป็นต้องปรับตัวขึ้นเร็วกว่าทองคำ

ข้อถกเถียงเรื่องโลหะเงิน $100

ณ ตอนนี้ คำถามที่ว่า “โลหะเงินจะไปถึง $100 หรือไม่?” มีอยู่ทุกหนทุกแห่ง มันปรากฏอยู่ในงานวิจัยของธนาคาร บทสัมภาษณ์ และบทวิเคราะห์ราคานับไม่ถ้วน

นี่คือความเป็นจริง:

- การพยากรณ์กระแสหลักส่วนใหญ่กระจุกตัวอยู่ในช่วง 55 ถึง 70 สำหรับช่วงสองสามปีข้างหน้า

- โมเดลที่ดุดันกว่าและสื่อบางแห่งได้วางฉากทัศน์ที่โลหะเงินอาจเทรดใกล้หรือเหนือระดับ 100 ในที่สุด โดยมักเชื่อมโยงกับการขาดดุลอุปทานต่อเนื่อง ดีมานด์อุตสาหกรรมที่แข็งแกร่ง และการลดดอกเบี้ยเพิ่มเติม

สำหรับเทรดเดอร์และนักลงทุน ประเด็นสำคัญไม่ใช่การยึดติดกับตัวเลขใดตัวเลขหนึ่งว่าเป็นโชคชะตาที่ต้องเกิด แต่ให้มองว่า ระดับ $100 ทำหน้าที่เป็นจุดอ้างอิงทางจิตวิทยา ที่ส่งสัญญาณว่าเรื่องราวขาขึ้นของโลหะเงินในขณะนี้มีความเข้มข้นเพียงใด

ในมุมมองโครงสร้างตลาด สิ่งที่สำคัญกว่าคือ:

- การฝ่าวงล้อมเหนือจุดสูงสุดตลอดกาลเดิมจะยืนอยู่ได้หรือไม่เมื่อมีการย่อตัว

- ความตึงตัวของสินค้าจริงในศูนย์กลางสำคัญอย่างลอนดอนและนิวยอร์กยังคงอยู่หรือไม่

- เฟดจะดำเนินการลดดอกเบี้ยตามเส้นทางที่ตลาดฟิวเจอร์สคาดการณ์ไว้จริงหรือไม่

สิ่งเหล่านี้คือตัวแปรที่จะตัดสินว่าการพยากรณ์ราคาโลหะเงินในปัจจุบันจะเป็นแบบอนุรักษ์นิยมหรือมองโลกในแง่ดีเกินไป

พยากรณ์โลหะเงินปี 2025: สัญญาณสำคัญที่ต้องจับตาต่อไป

ปัจจัยกระตุ้นหลายประการจะมีอิทธิพลต่อเฟสถัดไปของแนวโน้มโลหะเงิน:

1. การตัดสินใจลดดอกเบี้ยของเฟด

การเปลี่ยนแปลงใดๆ ในเรื่องเวลาหรือขนาดของการลดดอกเบี้ย สามารถส่งผลต่อราคาโลหะเงินได้ทันที

2. การอ่อนค่าของดอลลาร์สหรัฐฯ

ดอลลาร์ที่อ่อนค่ามักจะช่วยหนุนโลหะเงินและสินค้าโภคภัณฑ์อื่นๆ

3. ข้อมูลความต้องการภาคอุตสาหกรรม

พลังงานแสงอาทิตย์ EV อิเล็กทรอนิกส์ และพลังงานสะอาด ยังคงเป็นภาคส่วนที่สำคัญที่สุด

4. ระดับอุปทานและสินค้าคงคลัง

ความตึงตัวของสินค้าจริงในศูนย์จัดเก็บสำคัญยังคงเป็นประเด็นต่อเนื่อง

5. อัตราส่วนทองคำต่อเงิน

การลดลงอย่างต่อเนื่องของอัตราส่วนจะบ่งชี้ถึงความต้องการโลหะเงินที่แข็งแกร่งกว่าเมื่อเทียบกัน

6. อารมณ์ตลาดและกระแสเงินทุนสินทรัพย์ปลอดภัย

ความตึงเครียดทางภูมิรัฐศาสตร์และความไม่แน่นอนทางมหภาค มักจะเพิ่มความสนใจในโลหะมีค่า

การฝ่าวงล้อมของโลหะเงินในปี 2025 ยืนอยู่บนทางแยกของแรงขับเคลื่อนเหล่านี้ กราฟราคา 100 ปีแสดงให้เห็นว่าการเคลื่อนไหวในปัจจุบันมีความพิเศษเพียงใด ในขณะที่กราฟความต้องการด้านการผลิตอธิบายว่าทำไมโลหะชนิดนี้ถึงมีเครื่องยนต์ขับเคลื่อนมากกว่าหนึ่งตัว

ไม่ว่าตลาดจะไปถึงระดับหลักร้อยดอลลาร์ตามที่นักกลยุทธ์บางคนพูดถึงหรือไม่ แต่การผสมผสานระหว่างความต้องการด้านการเงินและอุตสาหกรรม หมายความว่าโลหะเงินมีแนวโน้มที่จะยังคงอยู่ในจุดศูนย์กลางของบทสนทนาเกี่ยวกับสินทรัพย์ปลอดภัย, วัสดุพลังงานสีเขียว และการกระจายความเสี่ยงด้วยโลหะมีค่าไปอีกระยะหนึ่ง

การเปิดเผยความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินพื้นฐาน เนื่องจากความเคลื่อนไหวของตลาดที่ไม่พึงประสงค์และคาดเดาไม่ได้ อาจเกิดการขาดทุนมากกว่าการลงทุนเริ่มต้นของท่านในระยะเวลาอันสั้น

โปรดตรวจสอบให้แน่ใจว่าท่านเข้าใจความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินแต่ละประเภทอย่างถ่องแท้ก่อนทำธุรกรรมกับเรา หากท่านไม่เข้าใจความเสี่ยงดังที่ได้อธิบายไว้ในนี้ ควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระ

ข้อจำกัดความรับผิดชอบ

ข้อมูลที่ปรากฏในบล็อกนี้มีไว้เพื่ออ้างอิงทั่วไปเท่านั้น ไม่ได้มีเจตนาให้เป็นคำแนะนำการลงทุน ข้อเสนอแนะ คำเชิญ หรือการเสนอขายหรือซื้อเครื่องมือทางการเงินใดๆ ทั้งนี้ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินเฉพาะของผู้รับข้อมูลแต่ละราย ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต D Prime และบริษัทในเครือไม่ให้การรับรองหรือรับประกันใดๆ เกี่ยวกับความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใดๆ อันเกิดจากการใช้ข้อมูลนี้หรือลงทุนตามข้อมูลดังกล่าว

กลยุทธ์ที่กล่าวถึงข้างต้นสะท้อนถึงความคิดเห็นของผู้เชี่ยวชาญและมีไว้เพื่อการอ้างอิงเท่านั้น ไม่ควรใช้หรือพิจารณาเป็นพื้นฐานในการตัดสินใจซื้อขายหรือคำเชิญชวนให้เข้าทำธุรกรรมใดๆ D Prime ไม่รับรองความถูกต้องหรือความครบถ้วนของรายงานนี้และปฏิเสธความรับผิดใดๆ ต่อความเสียหายที่เป็นผลมาจากการใช้รายงานนี้ คุณไม่ควรพึ่งพารายงานนี้แต่เพียงอย่างเดียวเพื่อทดแทนการตัดสินใจของคุณเอง ตลาดมีความเสี่ยงเสมอ และการลงทุนควรใช้ความระมัดระวัง