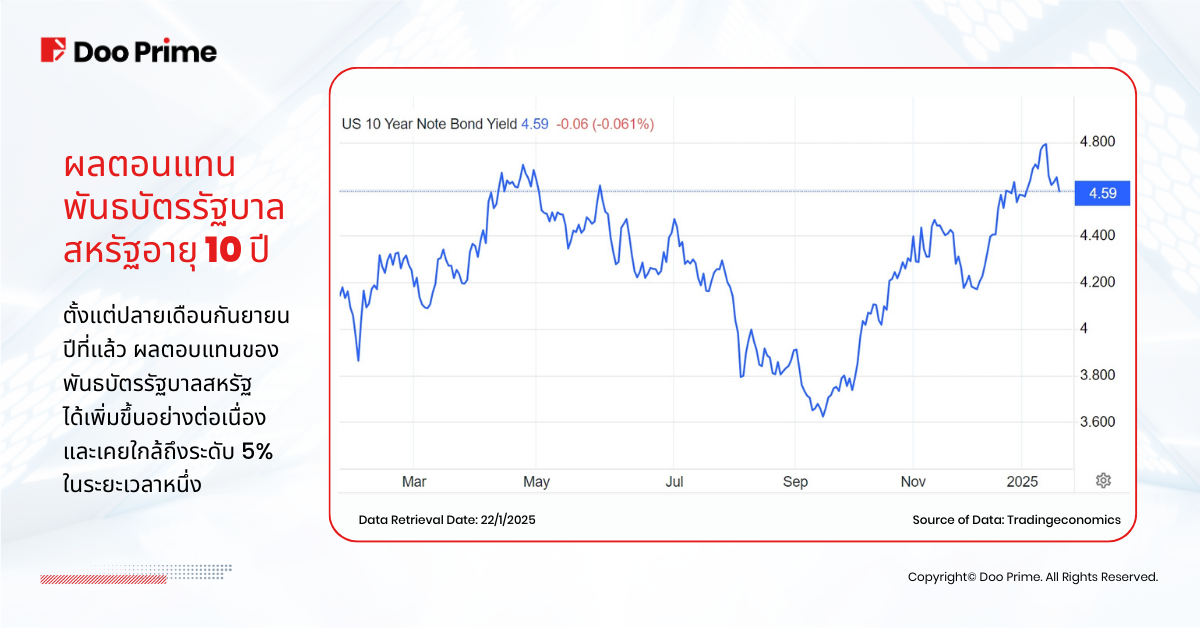

เมื่อเริ่มปี 2568 ตลาดพันธบัตรสหรัฐได้สร้างความไม่แน่นอนให้กับนักลงทุน โดยการขายออกของพันธบัตรรัฐบาลสหรัฐอย่างต่อเนื่อง ได้นำไปสู่การเพิ่มขึ้นของผลตอบแทนอย่างไม่ปกติ ทำให้เกิดความวิตกกังวลเกี่ยวกับผลกระทบที่อาจเกิดขึ้น เมื่อวันที่่ 17 มกราคมที่ผ่านมา ผลตอบแทนพันธบัตร 10 ปีได้เพิ่มขึ้นเกิน 4.6% แม้ว่าจะมีการลดลงชั่วคราวหลังจากข้อมูลเงินเฟ้อที่เกิดขึ้น นักลงทุนยังคงระมัดระวังขณะที่ตลาดเผชิญกับความไม่แน่นอนที่อาจเกิดขึ้นนี้

ทำไมผลตอบแทนพันธบัตรรัฐบาลสูงจึงเป็นเรื่องน่ากังวลสำหรับนักลงทุน

ผลตอบแทนพันธบัตรรัฐบาล 10 ปี ถูกมองว่าเป็น “หลักประกันของการกำหนดราคาสินทรัพย์ทั่วโลก” เนื่องจากสะท้อนถึงผลตอบแทนพื้นฐานสำหรับการลงทุนที่มีความเสี่ยงต่ำในสกุลเงินดอลลาร์สหรัฐ แตกต่างจากผลตอบแทนระยะสั้นที่ตอบสนองต่อการเปลี่ยนแปลงอัตราดอกเบี้ยของธนาคารกลาง ผลตอบแทน 10 ปีมีอิทธิพลต่อต้นทุนการกู้ยืม ผลตอบแทนจากการลงทุน และการประเมินมูลค่าตลาดทั่วโลก การเพิ่มขึ้นอย่างต่อเนื่องของผลตอบแทนเหล่านี้สามารถเปลี่ยนแปลงมุมมองทางการเงินได้ โดยการเพิ่มต้นทุนในการกู้ยืมและสร้างความกดดันต่อสินทรัพย์ที่มีความเสี่ยง

ทำไมผลตอบแทนจึงเพิ่มสูงขึ้น และมีความเป็นไปได้หรือไม่ที่ผลตอบแทนจะพุ่งเกิน 5% ในปี 2568 บทความนี้จะทำการวิเคราะห์สาเหตุและความเสี่ยงที่อาจเกิดขึ้นจากแนวโน้มนี้

อะไรคือสาเหตุที่ทำให้การปรับเพิ่มผลตอบแทนพันธบัตรรัฐบาลในครั้งนี้แตกต่างไปจากปกติ

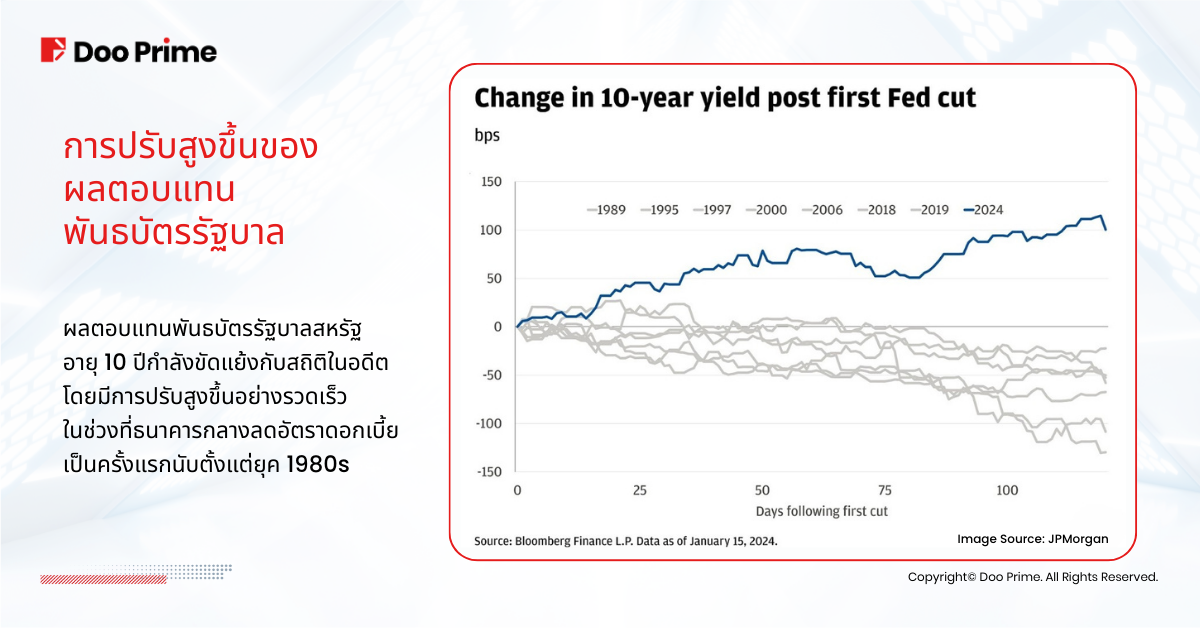

การเพิ่มขึ้นของผลตอบแทนพันธบัตรรัฐบาล 10 ปีนั้นเป็นที่น่าจับตามอง เพราะเกิดขึ้นพร้อมกับช่วงที่ธนาคารกลางสหรัฐ (เฟด) ลดอัตราดอกเบี้ย ตามสถิติที่ผ่านมา ผลตอบแทนจะมีแนวโน้มลดลงภายใน 100 วันหลังจากการลดอัตราดอกเบี้ยครั้งแรกในช่วงนโยบายผ่อนคลายตามที่เห็นได้ตั้งแต่ยุค 2523 แต่ปัจจุบัน ผลตอบแทนนั้นสูงกว่าจุดต่ำสุดในเดือนกันยายน 2567 ถึง 100 จุดพื้นฐาน ซึ่งแตกต่างจากอดีตอย่างมาก

ผลตอบแทน

พันธบัตรรัฐบาล

บทบาทของอัตราดอกเบี้ยจริงและเบี้ยระยะยาว

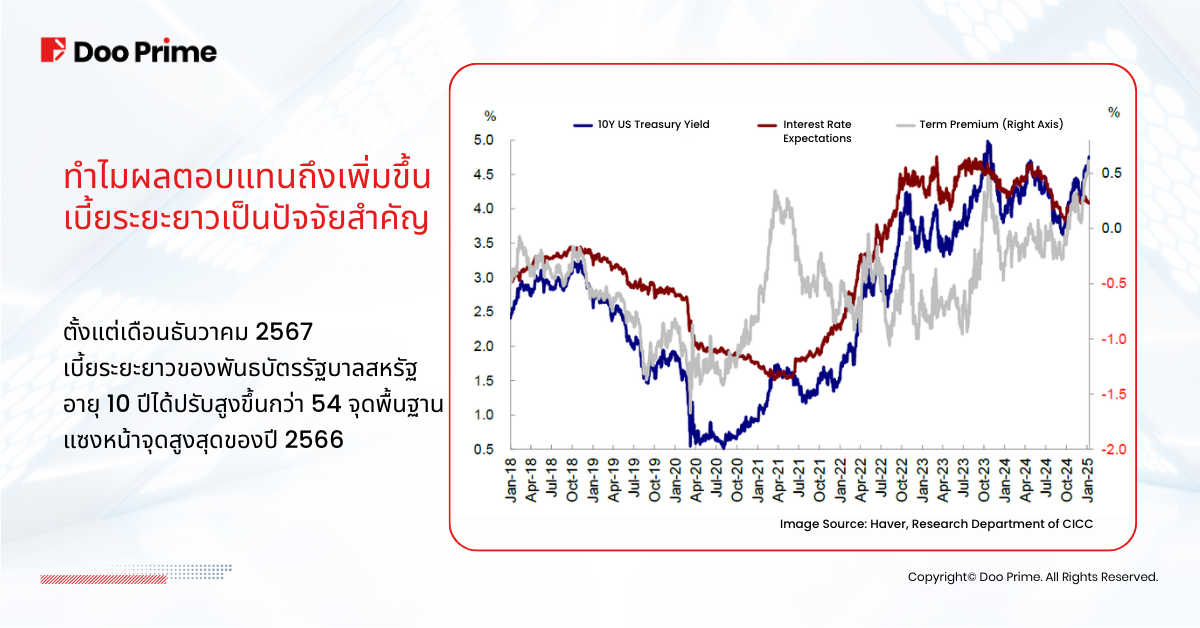

การวิจัยแสดงให้เห็นว่าอัตราดอกเบี้ยจริงที่สูงขึ้นและเบี้ยระยะยาวเป็นปัจจัยที่ผลักดันให้ผลตอบแทนเพิ่มขึ้น:

- เบี้ยระยะยาว: ผลตอบแทนเพิ่มเติมที่นักลงทุนต้องการเพื่อถือครองพันธบัตรระยะยาวแทนที่จะเป็นพันธบัตรระยะสั้น เพื่อชดเชยความเสี่ยงเช่นเงินเฟ้อและความไม่แน่นอนด้านนโยบาย ข้อมูลล่าสุดชี้ให้เห็นว่าเบี้ยประกันภัยระยะยาวมีการเพิ่มขึ้น ซึ่งได้รับแรงหนุนจากการเพิ่มขึ้นของอุปทานพันธบัตรรัฐบาลและความต้องการค่าตอบแทนที่มากขึ้นในสภาพเศรษฐกิจและนโยบายที่มีความไม่แน่นอน

- อัตราดอกเบี้ยจริง: อัตราเหล่านี้แสดงถึงผลตอบแทนจากพันธบัตรที่ปรับตามเงินเฟ้อและการเพิ่มขึ้นของอัตราดอกเบี้ยจริง บ่งบอกถึงความคาดหวังผลตอบแทนพื้นฐานที่สูงขึ้น ซึ่งได้ส่งผลกระทบให้มีแรงกดดันเพิ่มขึ้นต่อผลตอบแทน

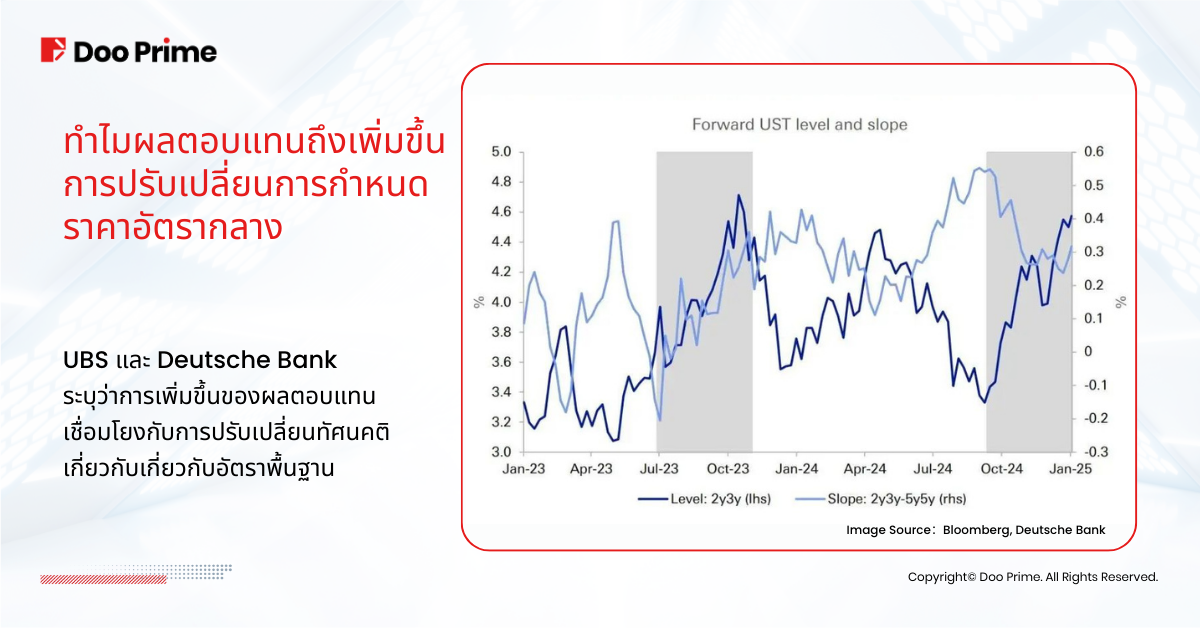

การปรับเปลี่ยนการตั้งราคาอัตรากลาง

นักวิเคราะห์บางราย รวมถึง UBS และ Deutsche Bank อ้างว่าการเพิ่มขึ้นของผลตอบแทนสะท้อนถึงการเปลี่ยนแปลงในการตั้งราคาอัตรากลางมากกว่าเบี้ยเพิ่มระยะยาว ส่วน Deutsche Bank ชี้ให้เห็นว่าอัตราล่วงหน้า (เช่น 2y3y) ได้เพิ่มขึ้นโดยไม่มีการเพิ่มความชันของเส้นโค้งอัตราล่วงหน้า (เช่น 2y3y – 5y5y) ซึ่งบ่งบอกว่ามีการเปลี่ยนแปลงความคาดหวังเกี่ยวกับอัตราระยะยาวที่เกิดขึ้น

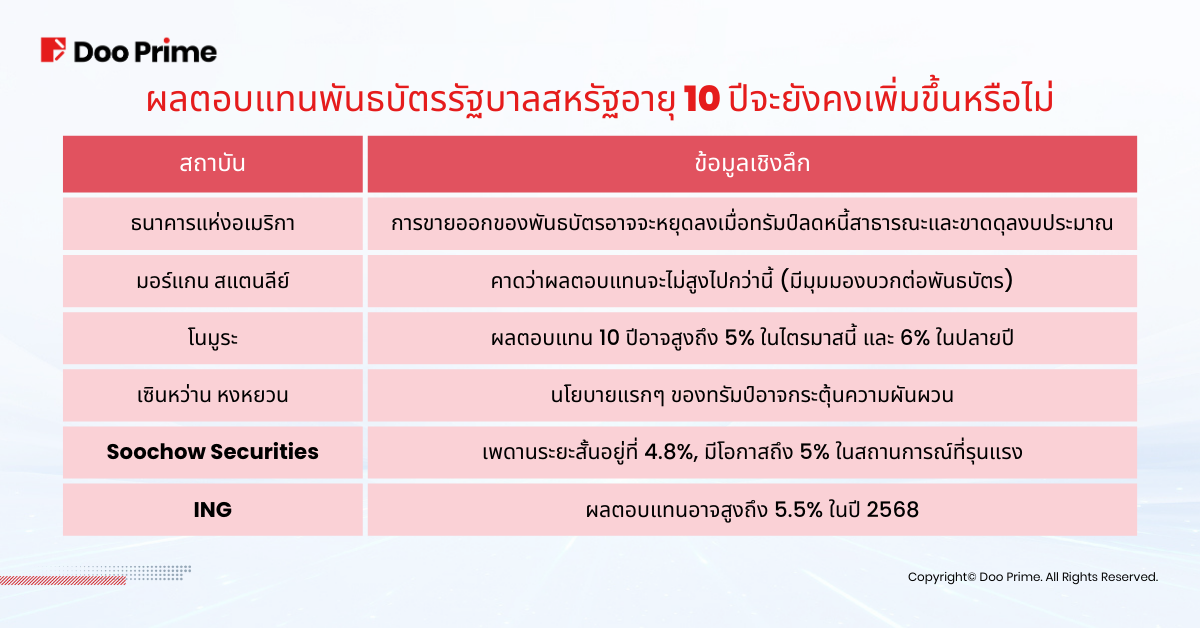

ผลตอบแทนจะทะลุ 5% หรือไม่

ถึงแม้ข้อมูลเงินเฟ้อในเดือนมกราคมจะทำให้การเพิ่มขึ้นของผลตอบแทนชะลอลงชั่วคราว แต่ความเป็นไปได้ที่ผลตอบแทนจะสูงถึงหรือเกิน 5% ยังคงเป็นประเด็นที่ได้รับความสนใจอย่างมาก ต่อไปนี้คือมุมมองจากผู้เชี่ยวชาญบางราย

- ทีมวิเคราะห์เชิงมหภาคของ Shenwan Hongyuan คาดการณ์ว่าความไม่แน่นอนในช่วงต้นภายใต้การบริหารงานของประธานาธิบดีทรัมป์ อาจนำไปสู่ความผันผวนที่เพิ่มขึ้นในอัตราดอกเบี้ย อย่างไรก็ตาม เมื่อนโยบายเริ่มชัดเจน การเบี่ยงเบนจากพื้นฐานเศรษฐกิจไม่น่าจะยั่งยืน ข้อมูลเศรษฐกิจที่อ่อนแอ ซึ่งอาจเกี่ยวข้องกับนโยบายภาษีนำเข้า อาจทำให้ผลตอบแทนลดลง

- Morgan Stanley แนะนำให้นักลงทุนใช้ประโยชน์จากระดับผลตอบแทนในปัจจุบันโดยการซื้อพันธบัตรรัฐบาล 5 ปี นักวิเคราะห์ชี้ให้เห็นถึงแรงกดดันเงินเฟ้อที่ลดลงและเบี้ยเพิ่มระยะยาวที่สูงเป็นเหตุผลให้เข้าสู่ตลาดในตอนนี้

การเพิ่มขึ้นของผลตอบแทนจะมีผลกระทบอย่างไรต่อหุ้นสหรัฐ

ขณะที่ผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปีเพิ่มขึ้น ผลกระทบที่อาจเกิดต่อตลาดหุ้นสหรัฐกำลังเริ่มปรากฏชัดเจน จากการวิเคราะห์ของ์หัวหน้านักเศรษฐศาสตร์จาก Soochow Securities ระบุว่า เงื่อนไขทางการเงินที่เข้มงวดขึ้นซึ่งขับเคลื่อนโดยผลตอบแทนที่เพิ่มขึ้นน่าจะกดดันทรัพย์สินที่มีความเสี่ยงอย่างมาก การเปลี่ยนแปลงนี้อาจนำไปสู่สถานการณ์ที่ “ข่าวดีคือข่าวร้าย” โดยที่ข้อมูลเศรษฐกิจที่ดีเริ่มทำให้เกิดความวิตกกังวลเกี่ยวกับการปรับเข้มนโยบายการเงินเพิ่มขึ้น

Julian Emanuel หัวหน้านักวิเคราะห์กลยุทธ์ที่ Evercore ISI ชี้ว่า ผลตอบแทนระยะยาวที่สูงขึ้นอาจก่อให้เกิดความท้าทายต่อหุ้นในระยะกลางที่ควรค่าแก่การจับตามอง เขายืนยันว่าตลาดหุ้นอาจยังคงอยู่ได้ถ้าผลตอบแทนอยู่ที่ราว 4.5% แต่หากผลตอบแทนพุ่งขึ้นไปถึง 4.75% ก็จะน่าจะกระตุ้นให้เกิดการปรับตัวที่ลึกและยืดเยื้อมากขึ้น

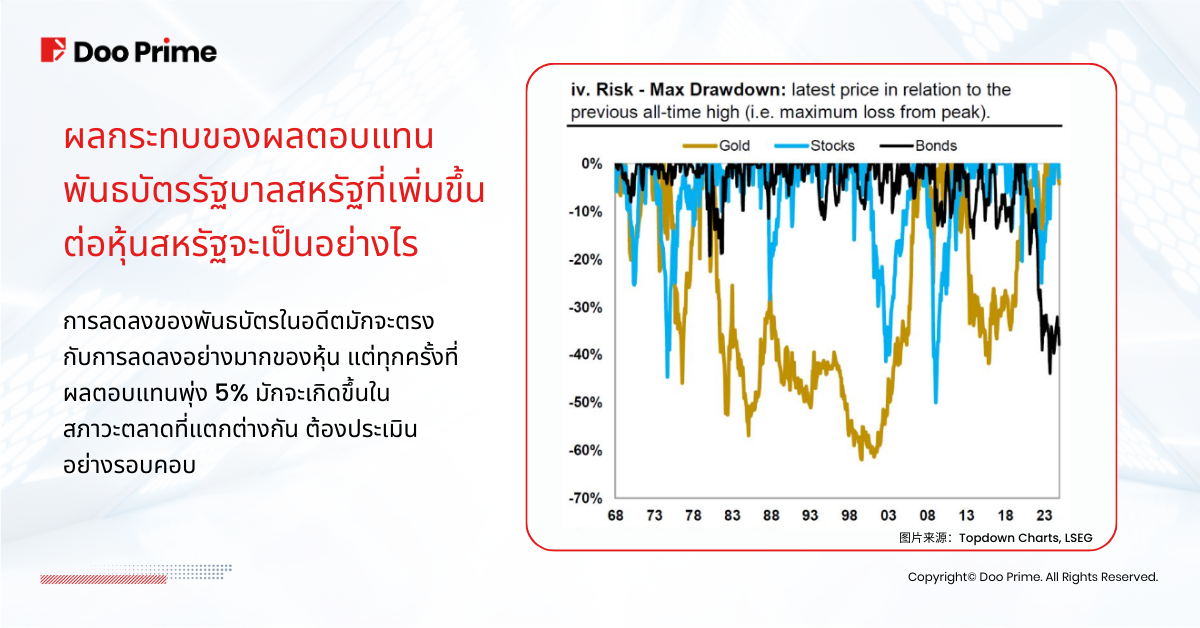

ข้อมูลสถิติเกี่ยวกับผลตอบแทนที่เพิ่มขึ้นและตลาดหุ้น

จากสถิติย้ำเตือนถึงปัญหาเหล่านี้อย่างชัดเจน การถดถอยของตลาดพันธบัตรมักจะเกิดขึ้นพร้อมกับการลดลงอย่างหนักของตลาดหุ้น เนื่องจากอัตราผลตอบแทนพันธบัตรรัฐบาลที่พุ่งสูงขึ้นส่งผลให้ต้นทุนในการยืมเงินของบริษัทเพิ่มขึ้น และส่งผลกระทบต่อความเชื่อมั่นของนักลงทุน ยกตัวอย่างเช่น:

- ในเดือนตุลาคม 2566 ผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปีได้สัมผัสระดับ 5.001% ซึ่งเป็นระดับสูงสุดในรอบ 16 ปี ก่อนที่จะลดลงมาอยู่ที่ 4.99% ในตอนปิดตลาด ในวันเดียวกันนั้น ตลาดหุ้นสหรัฐได้ประสบกับการขาดทุนอย่างรุนแรง

- ในปี 2565 ผลตอบแทนพันธบัตรรัฐบาลระยะยาวพุ่งสูงขึ้น ซึ่งส่งผลให้ดัชนี S&P 500 ลดลง 19% ต่อปี ซึ่งเป็นผลการดำเนินงานที่แย่ที่สุดในรอบหกปี

- ในเดือนมิถุนายน 2550 ผลตอบแทนเกิน 5% เพียงไม่นานก่อนการเริ่มต้นของวิกฤตการเงินโลก ช่วงเวลาดังกล่าวได้เน้นย้ำถึงการที่อัตราผลตอบแทนสูงสามารถทำให้จุดอ่อนในระบบการเงินเพิ่มมากขึ้นได้

ทำไมปี 2568 ถึงแตกต่าง

ถึงแม้จะใช้สถิติจากอดีตในการอ้างอิงได้ แต่ก็จำเป็นต้องรู้จักความเฉพาะเจาะจงของสภาพเศรษฐกิจมหภาคในแต่ละช่วง ตัวอย่างเช่น สถานการณ์เศรษฐกิจในปี 2568 ที่ถูกประกาศโดยรัฐบาลใหม่และนโยบายการคลังที่กำลังพัฒนานั้น ต่างจากปี 2550 หรือ 2566 อย่างชัดเจน ความแตกต่างเหล่านี้ต้องการการตีความที่มีความละเอียดอ่อนในการประเมินความเสี่ยงและโอกาสทางตลาด

ข้อสังเกตสำคัญสำหรับนักลงทุน

การทำความเข้าใจผลกระทบของผลตอบแทนที่สูงต่อต้นทุนในการกู้ยืม ผลประกอบการของบริษัท และแนวโน้มของตลาดเป็นสิ่งจำเป็นเพื่อการตัดสินใจที่มีข้อมูลครบถ้วนในสถานการณ์ที่ไม่แน่นอนในปัจจุบัน แม้ว่าเหตุการณ์ในอดีตอาจใช้อ้างอิงได้ แต่การปรับตัวเข้ากับสถานการณ์ตลาดปัจจุบันจะเป็นกุญแจในการเอาชนะความท้าทายเหล่านี้อย่างมีประสิทธิภาพ

การเปิดเผยข้อมูลความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากการผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินที่เป็นฐานอ้างอิง ด้วยการเคลื่อนไหวของตลาดที่เป็นปฏิปักษ์และไม่สามารถคาดเดาได้ อาจทำให้เกิดการขาดทุนในจำนวนที่มากกว่าเงินลงทุนเริ่มต้นภายในระยะเวลาอันสั้น กรุณาตรวจสอบให้แน่ใจว่าคุณเข้าใจถึงความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินที่เกี่ยวข้องอย่างเต็มที่ก่อนทำการทำธุรกรรมใดๆ กับเรา คุณควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระหากคุณไม่เข้าใจความเสี่ยงที่อธิบายไว้ที่นี่

คำปฏิเสธความรับผิดชอบ

คำปฏิเสธความรับผิด ข้อมูลที่ประกอบอยู่ในบล็อกนี้มีไว้เพื่อการอ้างอิงทั่วไปเท่านั้น และไม่ได้มีเจตนาเป็นคำแนะนำการลงทุน คำแนะนำ ข้อเสนอ หรือคำเชิญให้ซื้อหรือขายเครื่องมือทางการเงินใดๆ ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินของผู้รับที่เฉพาะเจาะจง การอ้างอิงผลการดำเนินงานในอดีตไม่ใช่ตัวบ่งชี้ที่เชื่อถือได้ของผลการดำเนินงานในอนาคต Doo Prime และบริษัทในเครือไม่รับประกันความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายที่เกิดจากการใช้ข้อมูลนี้หรือจากการลงทุนที่ทำตามข้อมูลนี้ ข้อมูลดังกล่าวข้างต้นไม่ควรใช้หรือถือเป็นพื้นฐานสำหรับการตัดสินใจซื้อขายหรือเป็นการเชิญชวนให้เข้าร่วมทำธุรกรรมใด ๆ Doo Prime ไม่รับประกันความถูกต้องหรือความสมบูรณ์ของรายงานนี้ และไม่รับผิดชอบต่อการสูญเสียใด ๆ ที่เกิดจากการใช้รายงานนี้ อย่าพึ่งพารายงานนี้เพื่อแทนที่การตัดสินใจของคุณ เนื่องจากตลาดมีความเสี่ยง และการลงทุนควรทำด้วยความระมัดระวัง