นโยบายภาษีของทรัมป์กลับมาเป็นประเด็นร้อนอีกครั้ง หลังจากที่ประธานาธิบดีโดนัลด์ ทรัมป์ได้ประกาศเรียกเก็บภาษีสูงกับประเทศคู่ค้าสำคัญ เช่น เม็กซิโก แคนาดา สหภาพยุโรป (EU) และจีน การกระทำนี้ทำให้เกิดการพูดถึงผลกระทบที่อาจเกิดขึ้นต่อเศรษฐกิจสหรัฐฯ โดยเฉพาะค่าเงินดอลลาร์สหรัฐ (USD) ภาษีเหล่านี้จะช่วยสนับสนุนค่าเงินดอลลาร์หรืออาจทำให้มันอ่อนค่าลงหรือไม่ มาทำความเข้าใจผ่านบทความต่อไปนี้

ภาษีสินค้าของทรัมป์: ใครคือผู้ที่ได้รับผลกระทบ

ในช่วงการดำรงตำแหน่งครั้งแรก ทรัมป์ได้ตั้งภาษีสูงกับสินค้าจากจีน ซึ่งทำให้เกิดสงครามการค้าขึ้นมาอย่างเต็มรูปแบบ ขณะนี้เขาได้ใช้แนวทางที่รุนแรงยิ่งขึ้นเกี่ยวกับนโยบายภาษี ไม่เพียงแต่กับจีน แต่ยังรวมถึงเม็กซิโก แคนาดา และสหภาพยุโรป (EU) ด้วย

ภาพรวมการเคลื่อนไหวที่มีแนวโน้มจะเกิดขึ้น

- จีน: ทรัมป์ต้องการที่จะนำภาษี 10% กลับมาใช้กับสินค้าจากจีน หรืออาจขยายภาษีเพิ่มเติมเป็นมาตรการตอบโต้ต่อนโยบายเศรษฐกิจของปักกิ่ง ก่อนหน้านี้รัฐบาลของเขาได้กำหนดภาษี 25% กับสินค้าจีนมูลค่าหลายพันล้านดอลลาร์ ซึ่งทำให้จีนตอบโต้ด้วยมาตรการภาษีที่คล้ายกัน

- เม็กซิโกและแคนาดา: ทรัมป์ได้วิจารณ์เกี่ยวกับความไม่สมดุลทางการค้ากับเม็กซิโกและแคนาดา โดยเขาได้ระบุถึงความเป็นไปได้ในการเจรจาข้อตกลง USMCA (ข้อตกลงระหว่างสหรัฐฯ, เม็กซิโก และแคนาดา) ใหม่ หรือการตั้งภาษี 25% ใหม่เพื่อจำกัดการย้ายการผลิตข้ามพรมแดน

- สหภาพยุโรป: สหภาพยุโรปมักเป็นเป้าหมายของการคุกคามเรื่องภาษีจากทรัมป์ โดยเฉพาะในภาคยานยนต์และการเกษตร การยกระดับมาตรการอาจนำไปสู่การเรียกเก็บภาษีตอบโต้จากยุโรป

แนวโน้มของดอลลาร์สหรัฐ: แข็งค่าหรืออ่อนค่า

ในอดีต ภาษีมีผลกระทบที่หลากหลายต่อดอลลาร์สหรัฐ ดอลลาร์มักจะแข็งค่าขึ้นเมื่อมีการกำหนดภาษี เนื่องจากภาษีจะช่วยลดการนำเข้า ซึ่งส่งผลดีต่อดุลการค้าในระยะสั้น นอกจากนี้ ความไม่แน่นอนในตลาดจะผลักดันให้นักลงทุนหันไปลงทุนในสินทรัพย์ที่ปลอดภัย รวมถึงดอลลาร์สหรัฐ แต่การทำสงครามการค้าที่ยืดเยื้ออาจส่งผลเสียต่อการเติบโตทางเศรษฐกิจ ซึ่งจะทำให้ดอลลาร์อ่อนค่าลงในระยะยาว นี่คือลักษณะของสถานการณ์ต่างๆ ที่อาจเกิดขึ้น:

- ดอลลาร์แข็งค่า: หากภาษีของทรัมป์ทำให้บริษัทต่างชาติผลิตสินค้ามากขึ้นในสหรัฐฯ หรือหากนักลงทุนมองว่านโยบายการค้านี้จะเสริมสร้างความแข็งแกร่งให้กับเศรษฐกิจของอเมริกา ดอลลาร์สหรัฐอาจจะมีมูลค่าขึ้น

- ดอลลาร์อ่อนค่า: หากภาษีขยายตัวกลายเป็นสงครามการค้าระหว่างประเทศเศรษฐกิจใหญ่ๆ ซึ่งทำให้เกิดความวุ่นวายในห่วงโซ่อุปทานและการเติบโตทางเศรษฐกิจชะลอตัว ธนาคารกลางสหรัฐ (Fed) อาจลดอัตราดอกเบี้ย ซึ่งจะส่งผลให้ดอลลาร์อ่อนค่าลง

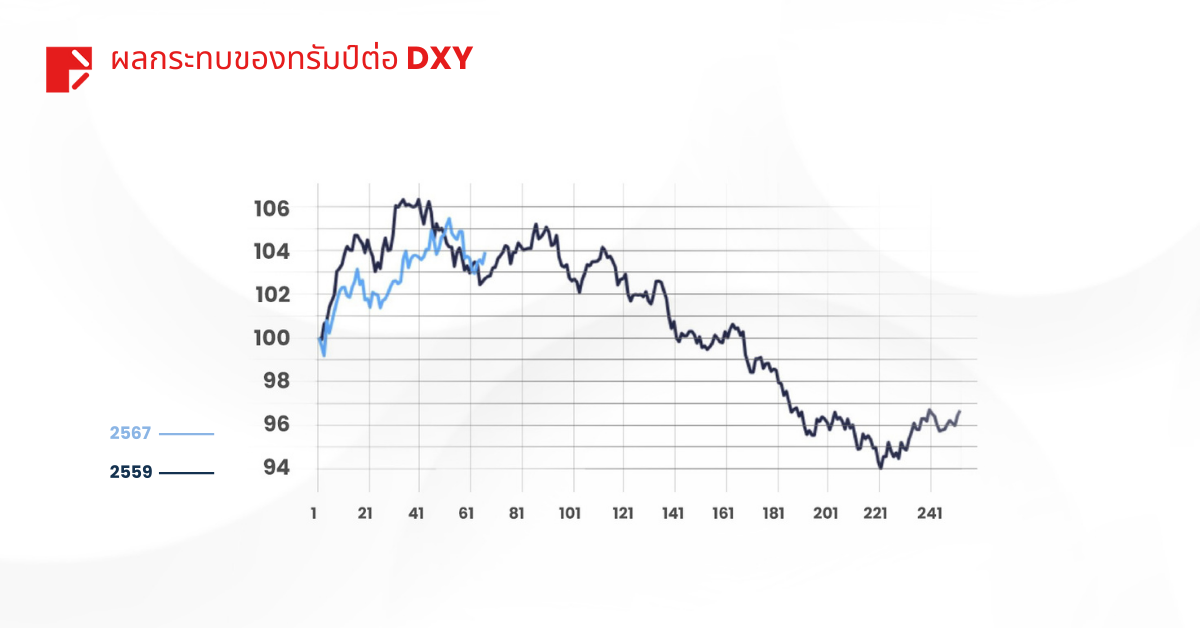

การเปรียบเทียบดอลลาร์สหรัฐในยุคของทรัมป์ระหว่างปี 2559 กับปี 2567

ผลกระทบทางประวัติศาสตร์จากการดำรงตำแหน่งของทรัมป์ต่อดอลลาร์สหรัฐช่วยให้เราได้เห็นภาพของสิ่งที่อาจเกิดขึ้นในอนาคต กราฟด้านบนแสดงถึงการเคลื่อนไหวของ DXY (ดัชนีดอลลาร์สหรัฐ) หลังจากการเลือกตั้งของทรัมป์ในปี 2559 และ 2567 ในตอนแรก ดอลลาร์มีการแข็งค่าขึ้นในทั้งสองกรณี ซึ่งน่าจะเกิดจากความคาดหวังในตลาดและการคาดการณ์เกี่ยวกับนโยบายที่อาจเกิดขึ้น แต่ในปี 2559 ดอลลาร์เริ่มอ่อนค่าลงในหลายเดือนถัดมา เมื่อความตึงเครียดทางการค้าเพิ่มสูงขึ้นและความไม่แน่นอนทางเศรษฐกิจเพิ่มมากขึ้น หากประวัติศาสตร์เกิดขึ้นซ้ำ ดอลลาร์อาจเผชิญกับแรงกดดันใหม่ แม้จะมีการเพิ่มขึ้นในช่วงแรกก็ตาม

การอภิปรายเกี่ยวกับเงินเฟ้อ: การพิจารณาจากความเป็นจริง

หนึ่งในข้อกังวลหลักเกี่ยวกับภาษีคือปัญหาเงินเฟ้อ นักวิจารณ์แย้งว่าภาษีทำให้ราคาสินค้าและบริการสูงขึ้น โดยทำให้สินค้านำเข้ามีราคาแพงขึ้น อย่างไรก็ตาม การดำรงตำแหน่งครั้งแรกของทรัมป์ได้เปลี่ยนแปลงความเชื่อนี้

แม้จะมีสงครามการค้ายืดเยื้อกับจีนตั้งแต่ปี 2561 ถึง 2563 แต่เงินเฟ้อยังคงอยู่ในระดับที่ต่ำ โดยอยู่ราวๆ 2% ซึ่งขัดแย้งกับความกลัวที่ว่าภาษีจะนำไปสู่เงินเฟ้อสูงโดยอัตโนมัติ เนื่องจากความกังวลเรื่องเงินเฟ้อมีความสำคัญในการอภิปรายทางเศรษฐกิจในตอนนี้ การกังวลเกี่ยวกับนโยบายภาษีใหม่ถูกขยายความเกินไปหรือไม่ ไม่มีใครสามารถรู้ได้

ในสภาพเศรษฐกิจปัจจุบัน ซึ่งเงินเฟ้อเป็นปัญหาหลังจากการระบาดของ COVID-19 ภาษีใหม่อาจส่งผลแตกต่างจากในอดีต อย่างไรก็ตาม ประวัติการดำเนินนโยบายของทรัมป์ก่อนหน้านี้บ่งชี้ว่าภาษีเพียงอย่างเดียวไม่ได้ก่อให้เกิดเงินเฟ้ออย่างรวดเร็ว ปัจจัยอื่นๆ เช่น นโยบายการเงินและราคาพลังงานมีบทบาทที่สำคัญมากกว่า

กลยุทธ์ของทรัมป์: สันติภาพเกิดจากพลังอำนาจ

ยังมีแง่มุมทางยุทธศาสตร์ในคำขู่เรื่องภาษีของทรัมป์ด้วย หรือทั้งหมดนี้อาจเป็นกลยุทธ์ในการเจรจาแทนที่จะเป็นความผิดพลาดทางเศรษฐกิจ เพราะทรัมป์เชื่อในแนวคิด “สันติภาพด้วยพลังอำนาจ” โดยใช้มาตรการทางเศรษฐกิจที่เด็ดขาดเพื่อกดดันประเทศอื่นๆ ให้ยอมรับตามข้อกำหนด

ด้วยความไม่แน่นอน ทรัมป์อาจพยายามกดดันพันธมิตรทางการค้าให้ทำข้อตกลงที่ดีกับสหรัฐฯ ตัวอย่างเช่น แนวทางของเขากับจีนที่นำไปสู่ข้อตกลงการค้าช่วงเฟสแรกในต้นปี 2563 ซึ่งรวมถึงการที่จีนตกลงจะซื้อสินค้าจากอเมริกามากขึ้น

หากทรัมป์ดำเนินการตามกลยุทธ์ที่คล้ายคลึงกัน ภาษีอาจเป็นแค่เครื่องมือในการเจรจาแทนที่จะเป็นนโยบายเศรษฐกิจระยะยาว ในกรณีนี้ ผลกระทบต่อตลาดอาจจะเพียงชั่วคราว โดยที่ดอลลาร์สหรัฐอาจจะผันผวน แต่จะไม่เกิดการเปลี่ยนแปลงทิศทางที่สำคัญ

เทรดเดอร์และนักลงทุน: เตรียมพร้อมสำหรับความผันผวน

เมื่อนโยบายภาษีของทรัมป์เริ่มเป็นที่กล่าวถึง ดอลลาร์สหรัฐเตรียมพบกับความผันผวน แม้ว่าภาษีอาจช่วยหนุนค่าเงินดอลลาร์ในช่วงแรกโดยการลดการขาดดุลการค้าและเสริมอำนาจทางเศรษฐกิจของสหรัฐฯ แต่ความไม่แน่นอนที่ยืดเยื้ออาจลดความเชื่อมั่นในสกุลเงินนี้ได้

สิ่งที่สำคัญกว่านั้นคือ สิ่งที่เคยเกิดขึ้นชี้ให้เห็นว่านโยบายภาษีของทรัมป์อาจเกี่ยวข้องกับการสร้างสมดุลทางอำนาจมากกว่าการปกป้องเศรษฐกิจจริงๆ ไม่ว่าภาษีเหล่านั้นจะเกิดขึ้นจริงหรือไม่ แค่ความกลัวในเรื่องภาษีก็อาจเพียงพอที่จะทำให้ตลาดขยับ และทำให้ดอลลาร์สหรัฐกลายเป็นสกุลเงินที่ควรติดตามอย่างใกล้ชิด

สำหรับนักเทรดและนักลงทุนควรติดตามข่าวสารอย่างใกล้ชิด การสังเกตการเปลี่ยนแปลงทางนโยบาย และการดูว่าตลาดโลกมีปฏิกิริยาอย่างไร สิ่งที่แน่นอนคือ ไม่ว่าทรัมป์จะกลับมาประกาศภาษีหรือไม่ ดอลลาร์สหรัฐจะยังคงเป็นสกุลเงินที่สำคัญในเหตุการณ์นี้

การเปิดเผยความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินพื้นฐาน เนื่องจากความเคลื่อนไหวของตลาดที่ไม่พึงประสงค์และคาดเดาไม่ได้ อาจเกิดการขาดทุนมากกว่าการลงทุนเริ่มต้นของท่านในระยะเวลาอันสั้น

โปรดตรวจสอบให้แน่ใจว่าท่านเข้าใจความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินแต่ละประเภทอย่างถ่องแท้ก่อนทำธุรกรรมกับเรา หากท่านไม่เข้าใจความเสี่ยงดังที่ได้อธิบายไว้ในนี้ ควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระ

ข้อจำกัดความรับผิดชอบ

ข้อมูลที่ปรากฏในบล็อกนี้มีไว้เพื่ออ้างอิงทั่วไปเท่านั้น ไม่ได้มีเจตนาให้เป็นคำแนะนำการลงทุน ข้อเสนอแนะ คำเชิญ หรือการเสนอขายหรือซื้อเครื่องมือทางการเงินใดๆ ทั้งนี้ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินเฉพาะของผู้รับข้อมูลแต่ละราย ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต D Prime และบริษัทในเครือไม่ให้การรับรองหรือรับประกันใดๆ เกี่ยวกับความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใดๆ อันเกิดจากการใช้ข้อมูลนี้หรือลงทุนตามข้อมูลดังกล่าว

กลยุทธ์ที่กล่าวถึงข้างต้นสะท้อนถึงความคิดเห็นของผู้เชี่ยวชาญและมีไว้เพื่อการอ้างอิงเท่านั้น ไม่ควรใช้หรือพิจารณาเป็นพื้นฐานในการตัดสินใจซื้อขายหรือคำเชิญชวนให้เข้าทำธุรกรรมใดๆ D Prime ไม่รับรองความถูกต้องหรือความครบถ้วนของรายงานนี้และปฏิเสธความรับผิดใดๆ ต่อความเสียหายที่เป็นผลมาจากการใช้รายงานนี้ คุณไม่ควรพึ่งพารายงานนี้แต่เพียงอย่างเดียวเพื่อทดแทนการตัดสินใจของคุณเอง ตลาดมีความเสี่ยงเสมอ และการลงทุนควรใช้ความระมัดระวัง