ผ่านมาเพียงเล็กน้อยกว่า 100 วันหลังทรัมป์กลับสู่ทำเนียบขาว แต่ตลาดก็เริ่มรับแรงสั่นสะเทือนแล้ว

ตั้งแต่ภาษีนำเข้าชุดใหม่ ความกังวลเรื่องเงินเฟ้อ ไปจนถึงความเชื่อมั่นภาคธุรกิจและคาดการณ์เศรษฐกิจที่เปลี่ยนไป มาตรการเริ่มต้นของรัฐบาลทรัมป์กำลังวางรากฐานให้กับเศรษฐกิจสหรัฐในเฟสถัดไป

ในบทความนี้ เราจะถอดรหัสสัญญาณจริงจากตลาด ไม่ใช่แค่พาดหัวข่าว ตั้งแต่ผลกระทบของภาษีนำเข้าต่อเงินเฟ้อ การเปลี่ยนแปลงของความเชื่อมั่นภาคธุรกิจ ไปจนถึงความกังวลที่เพิ่มขึ้นเกี่ยวกับการว่างงาน

และนี่คือสิ่งที่นักลงทุนและเทรดเดอร์ควรจับตาต่อจากนี้

ผลกระทบของภาษีนำเข้าต่อเงินเฟ้อ

สัญญาณชัดเจนจาก 100 วันแรกของทรัมป์คืออะไร? ความคาดหวังเรื่องเงินเฟ้อยังคงอยู่ในระดับสูงอย่างต่อเนื่อง

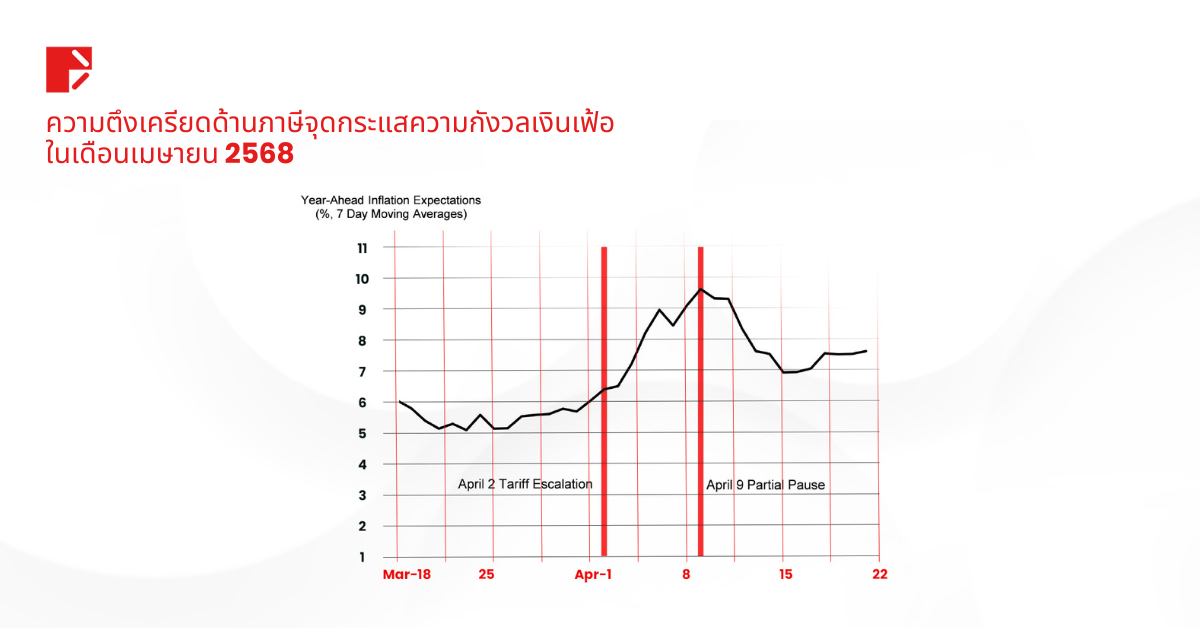

ลองดูกราฟนี้จากมหาวิทยาลัยมิชิแกน:

หลังจากทรัมป์ประกาศเพิ่มภาษีนำเข้าเมื่อวันที่ 2 เมษายน ความคาดหวังเงินเฟ้อก็พุ่งขึ้นทันที แตะระดับสูงสุดนับตั้งแต่ต้นปี 2023 แม้จะมีการประกาศชะลอการขึ้นภาษีบางส่วนในวันที่ 9 เมษายน แต่ระดับความคาดหวังยังคงสูง แสดงให้เห็นว่าเมื่อความกังวลเงินเฟ้อเริ่มฝังรากแล้ว มันไม่ได้หายไปในชั่วข้ามคืน

ประเด็นสำคัญ:

แม้การขึ้นภาษีจะเริ่มชะลอลง แต่ความเสียหายต่อความเชื่อมั่นด้านเงินเฟ้อก็เกิดขึ้นแล้ว ทั้งผู้บริโภคและภาคธุรกิจต่างก็เริ่มเตรียมรับมือกับราคาที่สูงขึ้น

ความเชื่อมั่นของผู้นำธุรกิจกำลังลดลง

ไม่ใช่แค่ผู้บริโภคที่เริ่มปรับตัว ซีอีโอก็เริ่มรู้สึกถึงแรงกดดันเช่นกัน

ลองดูดัชนีความเชื่อมั่นของซีอีโอ (CEO Confidence Index) ซึ่งสะท้อนมุมมองของผู้นำธุรกิจต่อเศรษฐกิจในอีกหนึ่งปีข้างหน้า

สังเกตได้ว่าค่าดัชนีล่าสุดร่วงลงแรงจนใกล้ระดับ 5 ซึ่งถือว่าเป็นหนึ่งในระดับต่ำสุดของทศวรรษ ประเด็นนี้สำคัญ เพราะซีอีโอเป็นผู้กำหนดทิศทางการจ้างงาน การลงทุน และการขยายธุรกิจ ดังนั้นเมื่อความเชื่อมั่นของพวกเขาลดลง ก็มักจะเป็นสัญญาณล่วงหน้าของการชะลอตัวทางเศรษฐกิจ

ทำไมนักเทรดควรใส่ใจประเด็นนี้?

เพราะความเชื่อมั่นของซีอีโอที่ลดลง มักนำไปสู่การคาดการณ์ผลประกอบการที่ระมัดระวังมากขึ้น และการใช้จ่ายลงทุนที่น้อยลง ซึ่งท้ายที่สุดอาจทำให้การจ้างงานชะลอตัว และกดดันตลาดหุ้น โดยเฉพาะในกลุ่มอุตสาหกรรมที่พึ่งพาการลงทุนจากภาคธุรกิจ

ความกังวลเรื่องการว่างงานกำลังเพิ่มขึ้น

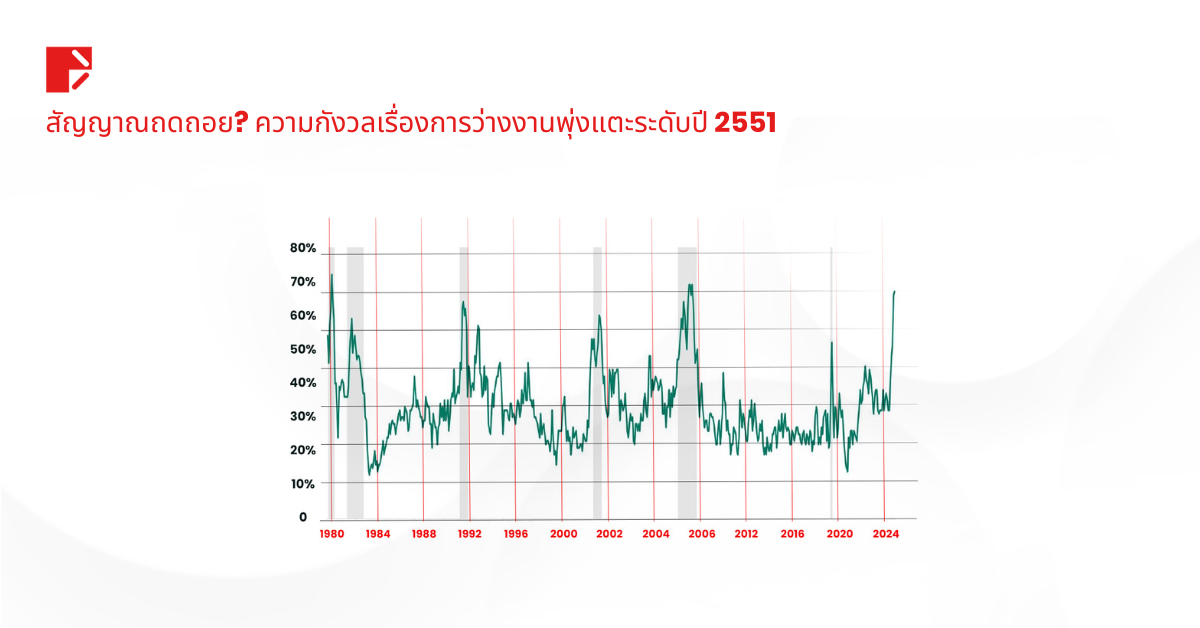

อีกหนึ่งสัญญาณเตือนที่เริ่มชัดเจนขึ้น: ชาวอเมริกันจำนวนมากขึ้นคาดว่าการว่างงานจะเพิ่มขึ้นในช่วง 12 เดือนข้างหน้า

ตั้งแต่ต้นปี 2567 ความคาดหวังว่าการว่างงานจะเพิ่มขึ้นก็พุ่งสูงขึ้นอย่างรวดเร็ว จนแตะระดับที่ไม่เคยเห็นมาตั้งแต่วิกฤตการเงินโลกช่วงปี 2551–2552

ในอดีต การพุ่งขึ้นของตัวเลขแบบนี้มักเป็นสัญญาณล่วงหน้าของความตึงเครียดทางเศรษฐกิจ บางครั้งนำไปสู่ภาวะถดถอย และบางครั้งก็เป็นช่วงชะลอตัวอย่างรุนแรง

เชื่อมโยงภาพรวม:

- ความกังวลเรื่องเงินเฟ้อยังคงอยู่

- ความเชื่อมั่นภาคธุรกิจกำลังลดลง

- และแรงงานก็เริ่มเตรียมใจรับความเสี่ยงจากการตกงาน

ทั้งหมดนี้ ไม่ใช่สูตรของการฟื้นตัวทางเศรษฐกิจที่ราบรื่นนัก

อะไรคือแรงขับเคลื่อนเบื้องหลังแนวโน้มเหล่านี้?

คำตอบนั้นเรียบง่ายแต่สำคัญมาก: ความไม่แน่นอนด้านนโยบาย

มาตรการช่วงต้นของทรัมป์ โดยเฉพาะเรื่องภาษีและการค้า ได้จุดกระแสความกังวลเดิมของตลาดให้กลับมาอีกครั้ง

- ภาษีที่สูงขึ้น = ต้นทุนธุรกิจเพิ่มขึ้น = ส่งต่อภาระให้ผู้บริโภค = เงินเฟ้อ

- สงครามการค้า = กำไรบริษัทลดลง + การเติบโตของเศรษฐกิจโลกชะลอตัว

- การลดกฎเกณฑ์และข้อเสนอภาษีเชิงรุกอาจสร้างความตื่นเต้นในระยะสั้น แต่ก็ทำให้เกิดข้อกังขาเรื่องเสถียรภาพในระยะกลาง

ตลาดไม่กลัวการเปลี่ยนแปลง แต่ไม่ชอบความไม่แน่นอน และช่วง 100 วันแรกของทรัมป์ก็ได้เพิ่มความไม่แน่นอนเข้าไปในสมการเศรษฐกิจอย่างชัดเจน

กลุ่มอุตสาหกรรมที่ควรจับตา

ในสภาพเศรษฐกิจตอนนี้ ไม่ใช่ทุกกลุ่มอุตสาหกรรมจะได้รับผลกระทบในระดับเดียวกัน จากสัญญาณปัจจุบัน:

- ตสาหกรรมและวัสดุ: อ่อนไหวต่อภาษีนำเข้าและแนวโน้มเศรษฐกิจโลกสูง คาดว่าจะมีความผันผวนมาก

- เทคโนโลยี: พื้นฐานยังแข็งแรง แต่ต้องระวังแรงกดดันหากความกังวลเรื่องเศรษฐกิจถดถอยขยายวง

- สินค้าอุปโภคบริโภคพื้นฐาน: มักให้ผลตอบแทนดีกว่าตลาดในช่วงชะลอตัว เพราะนักลงทุนมองหาแหล่งพักเงินที่ปลอดภัย

- การเงิน: ขึ้นอยู่กับนโยบายของเฟด หากคาดการณ์เศรษฐกิจเริ่มลดลง ความคาดหวังในการขึ้นดอกเบี้ยก็จะลดลงตาม และกดดันหุ้นกลุ่มนี้

อย่าลืมว่าแต่ละเซกเตอร์ไม่ได้เคลื่อนไหวแยกจากกัน แต่เคลื่อนไหวตามแรงกดดันมหภาค และตอนนี้ทิศทางเหล่านั้นกำลังเปลี่ยนไป

คาดหวังอะไรต่อจากนี้?

ช่วง 100 วันแรกของทรัมป์ยิ่งซ้ำเติมความกังวลเดิมเกี่ยวกับเงินเฟ้อ ความไม่แน่นอนด้านการค้า และแนวโน้มการเติบโตของเศรษฐกิจในอนาคต

กราฟต่าง ๆ สะท้อนภาพรวมได้อย่างชัดเจน:

- ความคาดหวังเรื่องเงินเฟ้อยังคงสูงอย่างเหนียวแน่น

- ผู้นำธุรกิจเริ่มระมัดระวังมากขึ้น

- แรงงานจำนวนมากคาดว่าเวลาที่ยากลำบากกำลังจะมาถึง

ความกังวลเหล่านี้จะลุกลามกลายเป็นภาวะถดถอยจริงหรือไม่ ขึ้นอยู่กับก้าวต่อไปของทรัมป์ เฟด และพฤติกรรมของผู้บริโภคเอง

สำหรับนักเทรดและนักลงทุน แผนที่ทางเดินชัดเจนแล้วว่า:

- ต้องมีความยืดหยุ่น

- โฟกัสที่ข้อมูลจริง ไม่ใช่แค่กระแสข่าว

- และอย่าลืมว่า เมื่อความไม่แน่นอนเพิ่มขึ้น โอกาสก็เพิ่มขึ้นเช่นกัน แต่ความเสี่ยงก็เพิ่มตามไปด้วย

“ตลาดขับเคลื่อนด้วยความกลัวและความโลภเคล็ดลับคืออย่าไปติดอยู่ตรงจุดสุดโต่งของทั้งสองด้าน”

การเปิดเผยความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินพื้นฐาน เนื่องจากความเคลื่อนไหวของตลาดที่ไม่พึงประสงค์และคาดเดาไม่ได้ อาจเกิดการขาดทุนมากกว่าการลงทุนเริ่มต้นของท่านในระยะเวลาอันสั้น

โปรดตรวจสอบให้แน่ใจว่าท่านเข้าใจความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินแต่ละประเภทอย่างถ่องแท้ก่อนทำธุรกรรมกับเรา หากท่านไม่เข้าใจความเสี่ยงดังที่ได้อธิบายไว้ในนี้ ควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระ

ข้อจำกัดความรับผิดชอบ

ข้อมูลที่ปรากฏในบล็อกนี้มีไว้เพื่ออ้างอิงทั่วไปเท่านั้น ไม่ได้มีเจตนาให้เป็นคำแนะนำการลงทุน ข้อเสนอแนะ คำเชิญ หรือการเสนอขายหรือซื้อเครื่องมือทางการเงินใดๆ ทั้งนี้ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินเฉพาะของผู้รับข้อมูลแต่ละราย ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต D Prime และบริษัทในเครือไม่ให้การรับรองหรือรับประกันใดๆ เกี่ยวกับความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใดๆ อันเกิดจากการใช้ข้อมูลนี้หรือลงทุนตามข้อมูลดังกล่าว